Moet je nu gaan sparen of beleggen?

Nederlandse huishoudens blijken steeds meer te gaan sparen. In 2019 werd er voor ruim €21 miljard gespaard. Dat was toen een record. Echter in 2020 gingen Nederlandse huishoudens nog meer sparen. In 2020 kwam er voor bijna €42 miljard aan spaargeld op de bank van de Nederlandse huishoudens volgens dit bericht op nos.nl. Dat zijn natuurlijk gigantische bedragen!

Waarom blijft sparen toch zo populair in Nederland terwijl je nagenoeg geen rente krijgt op je spaarrekening? Of in sommige gevallen zelfs moet betalen om je geld te stallen bij de bank?

Waarom kiezen mensen er voor om te gaan sparen en niet voor of te gaan beleggen? In deze blog post ga ik kijken naar de achterliggende reden hiervoor en bekijken wat je nu het beste kunt doen met geld dat je maandelijks overhoudt.

Ofwel moet je dat nu op een spaarrekening zetten of kan je beter gaan beleggen?

In de blog post ga ik het volgende behandelen:

Inhoudsopgave

Liever de video bekijken?

Wil je liever de video bekijken dan de blog post lezen? Hieronder de link naar de video:

Spaarquote bepalen

Voordat we gaan kijken wat je met je spaargeld kunt gaan doen moet je eerst weten hoeveel geld je maandelijks of jaarlijks opzij kunt zetten. Dit doe je met behulp van de spaarquote.

De spaarquote is het percentage van je inkomen dat je spaart of belegt ten opzichte van je totale inkomen. Ofwel de verhouding tussen hoeveel geld je nodig hebt om van te leven en hoeveel geld je verdient.

Eigenlijk is je spaarquote bepalen (en verhogen) het belangrijkste wat er is. Zie hieronder de formule van de spaarquote:

Spaarquote = (netto jaarinkomen – uitgaven per jaar) / netto jaarinkomen

Uitgaven verlagen of inkomen verhogen?

Zoals je kunt zien bepaal je de spaarquote dus aan de hand van twee factoren. De eerste is het netto jaarinkomen en de tweede zijn je uitgaven per jaar. Mensen focussen vaak op het krijgen van een hoger salaris, dus het verhogen van het netto jaarinkomen.

Het is echter belangrijk te beseffen dat je uitgaven verlagen een veel sterker effect heeft dan het verhogen van je netto jaarinkomen. Dit komt doordat met het permanent verlagen van je uitgaven het mes aan twéé kanten snijdt, namelijk:

- Als eerste verhoogt het uiteraard je spaarquote

- Als tweede, en veel belangrijker, het verlaagt structureel hoeveel geld die je nodig hebt om va te kunnen leven

Waarom is de spaarquote belangrijk?

De spaarquote is een belangrijk gegeven als je financieel onafhankelijk wil worden. Met behulp van de spaarquote bepaal je namelijk hoe lang je moet werken om één jaar van te leven. Dus hoe hoger je spaarquote is, hoe eerder je financieel onafhankelijk bent.

| Netto jaarinkomen | €50.000 | €50.000 | €50.000 |

| Uitgaven per jaar | €45.000 | €40.000 | €25.000 |

| Sparen per jaar | €5.000 | €10.000 | €25.000 |

| Spaarquote | 10% | 20% | 50% |

| Aantal jaar sparen om één jaar van te leven | 9 jaar | 4 jaar | 1 jaar |

Nadat je je eigen spaarquote weet en deze zo hoog mogelijk hebt gemaakt is de volgende stap om te kiezen wat je met dit geld gaat doen.

Laten we eerst kijken naar je geld op een spaarrekening zetten.

Geld op een spaarrekening zetten

Laat we beginnen met de definitie van sparen. Wat is sparen precies?

Een deel van uw inkomsten opzij zetten in plaats van het direct uit te geven, noemen we sparen. Dit is belangrijk om financiële problemen op de korte termijn te voorkomen, maar ook om voorbereid te zijn op leuke of belangrijke uitgaven in de toekomst.

Bron: Nibud

Als je de definitie van het Nibud leest gaat het bij sparen voornamelijk om het geld opzij te zetten. Vaak sparen mensen om zo een grote aankoop te kunnen doen. Denk bijvoorbeeld aan de aanschaf van een nieuwe auto of een nieuwe keuken.

Een andere belangrijke voorwaarde van spaargeld is dat spaargeld direct beschikbaar moet zijn.

Spaargeld en rente

Als je met veel discipline een mooie hoge spaarquote hebt bereikt dan wil je uiteraard ook rente over je spaargeld ontvangen. Anders kan je je spaargeld net zo goed in een oude sok stoppen. Helaas is de spaarrente in Nederland al jaren laag en lees je in de media regelmatig over banken die de rente die ze vergoeden verlagen.

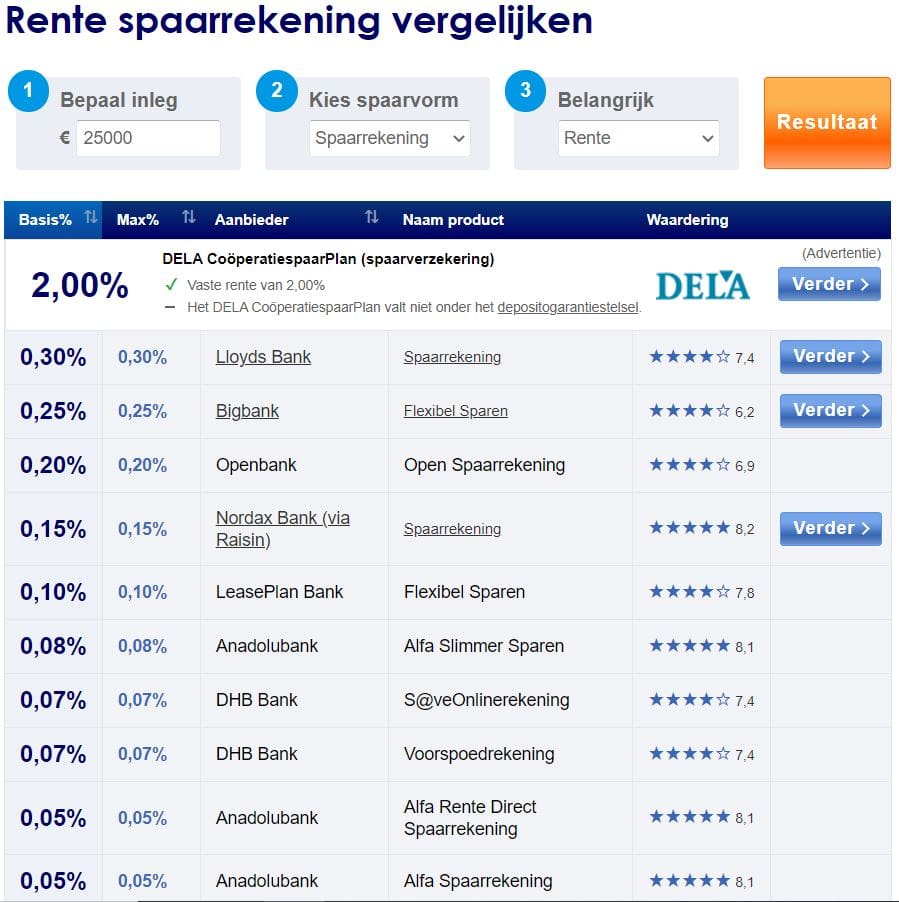

Wat zijn nu per mei 2021 de banken die je de hoogste rente vergoeden over je spaargeld?

Een snelle zoekopdracht via spaarrente.nl of Independer.nl levert het volgende overzicht op:

De spaarrekening van DELA neem ik even niet mee aangezien dat geen vrij opneembare spaarrekening is. Zoals je kunt zien levert je geld op een spaarrekening op dit moment maximaal 0.30% rente op! Ofwel als jij €100.000 een jaar lang op de spaarrekening met de hoogste rente zet levert je dit €300 per jaar op…

Kortom sparen loont echt niet meer in 2021!

Spaargeld en belasting

Per 2021 gaat het heffingsvrije vermogen in box 3 omhoog naar €50.000 of €100.000 euro met fiscaal partner (was €30.846 per persoon in 2020). Over al het vermogen boven dit bedrag betaal je vermogensbelasting.

Dat klinkt misschien als een hoog bedrag (en dat is het ook), maar als je financieel onafhankelijk wilt worden ben je er nog lang niet met dit bedrag…

Dit geldt overigens alleen voor vermogens op ‘gewone’ spaarrekeningen, maar niet voor het geld op een bankspaarrekening, lijfrentes voor je pensioen of vermogen bij het pensioenfonds. Deze vermogens zijn vrijgesteld van vermogensbelasting. Hierover ga je pas weer inkomstenbelasting betalen als je dit uitgekeerd krijg bij je pensioengerechtigde leeftijd.

Sparen in Nederland

Hoeveel spaargeld hebben Nederlanders gemiddeld op hun spaarrekeningen staan?

Volgens cijfers van het Centraal Bureau voor de Statistiek (CBS) had een gemiddeld Nederlands huishouden in 2019 ongeveer €40.000 tot €45.000 aan spaargeld.

Let wel dat dit het gemiddelde is. Slechts 25% van de Nederlandse huishoudens heeft meer dan €40.000 euro spaargeld en ruim 50% van de huishoudens heeft maximaal €11.000 tot €12.000 spaargeld. De overige 25% de huishoudens heeft slechts €3.000 of minder aan spaargeld. De hoeveelheid spaargeld is dus scheef verdeeld in Nederland.

Dus als je uitgaat van ongeveer 7,9 miljoen huishoudens in Nederland zou de totale hoeveelheid spaargeld in Nederland moeten uitkomen tussen de 316 miljard en 356 miljard euro (voor het jaar 2019). Kijkend naar de recente berichten in de media over het toegenomen spaartegoed klopt dit wel.

In De Trouw van 5 februari 2020 staat het artikel “Nederlandse spaarpot groeit gigantisch, ondanks ontbreken van spaarrente“. Hierin staat dat “de gemiddelde Nederlander heeft begin 2020 een record aan geld op zijn spaarrekening. Huishoudens hebben nu tezamen 368 miljard euro aan spaargeld op de bank staan. Dat is 13 miljard meer dan vorig jaar. Een stijging van 3,5%, schrijft DNB in een toelichting.” Verder geeft dit artikel aan dat er over al dat spaargeld maar nauwelijks rente ontvangen is.

Lees hier het hele artikel van De Trouw. Ook op RTL-Z staat een vergelijkbaar artikel (lees het artikel van RTL-Z hier).

Dus ondanks dat sparen momenteel niks meer oplevert staat er meer spaargeld op de spaarrekeningen dan ooit te voren.

Waarom vraag ik me af?

Waarom sparen mensen?

Wat is de reden dat wij Nederlanders zo graag geld sparen? En ook nog eens voor lief nemen dat we niks voor ons spaargeld krijgen?

Hieronder de belangrijkste redenen die mensen hebben om te gaan sparen:

- Spaargeld is veilig; In Nederland kan je gratis een spaarrekening openen. De bank past dan gratis op je spaargeld. Als je geluk hebt krijg je zelf nog een beetje rente over je spaargeld. Tot €100.000 is je spaargeld beschermd tegen een faillissement van de bank (als de bank valt onder het Nederlandse garantiestelsel). Of wel je geld is in Nederland in veilige handen op een spaarrekening

- Appeltje voor de dorst; Veel mensen blijven toch sparen omdat het ze een gevoel van veiligheid geeft. In slechtere tijden (bijvoorbeeld bij ontslag) heb je nog wat geld achter de hand is dan de gedachte.

- Goede nachtrust; Een andere veel gehoorde reden is dat spaargeld zorgt voor een goede nachtrust. Veel mensen vinden het namelijk vreselijk om geld te verliezen en kunnen niet naar de lange termijn kijken. Zij kijken dagelijks naar de beurs en zien dan hun beleggingen dalen of stijgen en vinden dit maar niks. Dus kiezen zij er liever voor hun geld op een spaarrekening met een spaarrente van nagenoeg nul te zetten

Zoals je kunt lezen hebben de meeste redenen om te gaan sparen te maken met een gevoel van veiligheid.

Dit heeft niks te maken met vermogensopbouw of toewerken naar financiële onafhankelijkheid. Als je met je spaargeld financieel onafhankelijk wilt worden moet je namelijk flink door sparen!

Lees hier meer over in de blog post “Wanneer ben je financieel onafhankelijk?“.

Wat zijn de risico’s van sparen?

Ooit werd gedacht dat de risico’s van spaarders veruit het kleinst waren. Problemen bij Icesave en DSB toonden aan dat ook sparen geen 100% veilige garantie is.

Echter als je in Nederland je geld op een spaarrekening zet die onder het garantiestelsel valt dan krijg je tot €100.000 je geld terug van de Nederlandse overheid.

Kortom het risico de je je spaargeld verliest als het op de bank staat die onder het garantiestelsel valt zijn vrijwel nihil.

Het grootste risico van sparen vind ik zelf dat je zeker weet dat je geld elk jaar minder waard is.

Geld gaan beleggen

Laten we nu gaan kijken naar beleggen. Laten we ook hier weer beginnen met de basis. Dus wat is nu precies de definitie van beleggen? Beleggen is als volgt gedefinieerd:

Een belegging is een vorm van investering waarbij geld wordt vastgelegd voor langere of kortere tijd met als doel om in de toekomst financieel voordeel te behalen. Het beleggen wordt ook wel omschreven als het opgeven van bepaalde zekere bedragen in ruil voor onzekere inkomsten in de toekomst.

Bron: encyclo.nl

Laat ik ermee beginnen dat ik zelf in geen beleggingsexpert bent. Toch ben ik ervan overtuigd dat je moet gaan beleggen naast investeren in vastgoed. Je kunt namelijk perfect je maandelijkse huurinkomsten elke maand netjes storten in een indexfonds of in aandelen.

Zo groeit je geld dat je verdient met je beleggingspand elke maand netjes door. Vervolgens kan je dit het vermogen dat je zo opbouwt weer gebruiken om te investeren in vastgoed.

Hoe kan je beleggen?

Beleggen kan je op veel verschillende manieren doen. Je kunt gaan beleggen in aandelen, goud, kunst, bitcoins, antiek, olie, etc, etc. Mijn beleggingsstrategie is gebaseerd op beleggingen die je maandelijkse cashflow opleveren. Ik beperk me dus tot beleggingen die je (maandelijkse) cashflow opleveren. Hieronder de meeste voorkomende:

- Beleggen in individuele aandelen

- Index beleggen of beleggen in ETF’s

- Beleggen in vastgoed

Laten we de verschillende vormen van beleggen één voor één doornemen.

Beleggen in aandelen

Beleggen in aandelen. Wat is beleggen in aandelen? Als je een aandeel koopt wordt je eigenaar van een klein stukje van het desbetreffende bedrijf. Als het bedrijf succesvol is kan je daar van profiteren in de vorm van koerswinst.

Daarnaast kan je nog jaarlijkse dividenduitkering ontvangen. Als een bedrijf winst maakt kan het er voor kiezen om een gedeelte van de winst uit te keren aan aandeelhouders.

Dividend levert je dus een jaarlijkse cashflow ofwel een inkomen op je vermogen. Een voorbeeld van een goed dividend aandeel is Shell. Shell heeft in haar lange bestaan van >110 jaar elk jaar dividend uitgekeerd aan de aandeelhouders.

Rendement van beleggen in aandelen

Wat is nu het gemiddelde rendement dat je op lange termijn kunt behalen met beleggen in aandelen?

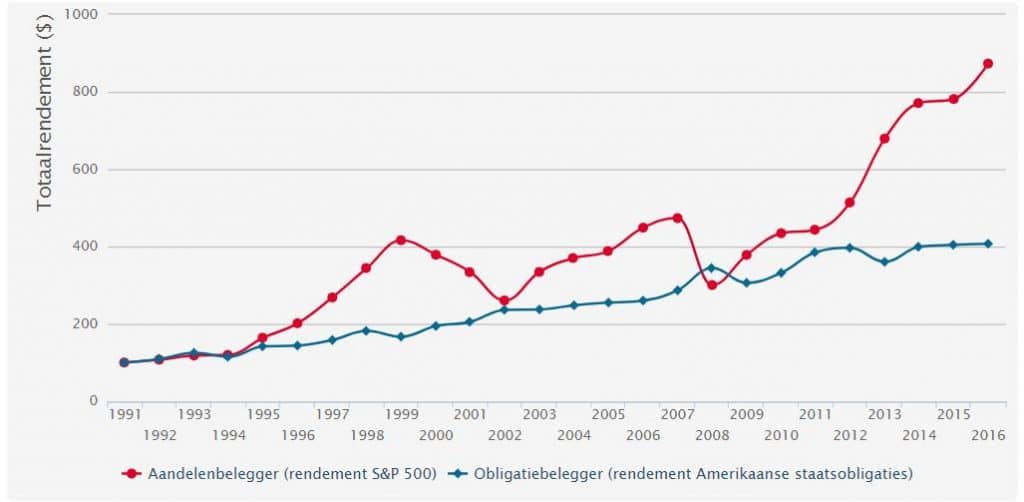

Sinds 1900 was het jaarlijks rendement op aandelen wereldwijd 8,1% (geannualiseerd). Dat is het nominale rendement voor inflatie. Het reële rendement na inflatie op aandelen ligt lager op ruim 5% wereldwijd voor aandelen.

Conclusie is echter dat op de lange termijn de aandelenrendementen dus aanzienlijk hoger zijn dan het rendement op je spaargeld. Hieronder zie je de grafiek van het aandelen rendement van een inleg van $100 over een periode van 15 jaar. Na 15 jaar is de inleg van $100 gegroeid tot bijna $900!

Naast de gemiddelde aandelen koersen heb je natuurlijk ook nog de superbelegger Warren Buffet. Warren Buffet heeft sinds de oprichting van Berkshire Hathaway een jaarlijks rendement behaald van 20,5%. Dat is een absurd hoog rendement en heeft van Warren Buffet één van de rijkste mensen op aarde gemaakt.

Kortom met beleggen in aandelen kan je zeker financieel onafhankelijk worden. Het vergt een lange termijn visie, maar door de kracht van het rente op rente effect kan je vermogen flink groeien.

Wat zijn de risico’s van beleggen in aandelen?

Beleggen in aandelen wordt altijd gezien als risicovol, maar op zeer lange termijn zijn die risico’s er vrijwel niet. Beleggen in aandelen doe je voor de lange termijn. Hoe langer de termijn die je aanhoudt hoe lager het risico.

Een minimum van 10 jaar is een bekende looptijd voor beleggen in aandelen. 10 jaar is ook een minimale looptijd die je moet aanhouden voor investeren in vastgoed. Bij een looptijd van 20 jaar is het risico kleiner en na 30 jaar beleggen in aandelen is het risico compleet verdwenen. Je rendement over je aandelen portefeuille is dan altijd positief. Ofwel je loopt geen risico! Tenminste, sinds het jaar 1800 is verlies op aandelen met een looptijd van 30 jaar nog nooit voorgekomen.

Hoe kan je gaan beleggen in aandelen?

Stel nu dat je wilt gaan beleggen. Hoe begin je dan met beleggen in aandelen?

Eigenlijk is beleggen tegenwoordig heel makkelijk. Beginnen met beleggen is veel laagdrempeliger dan bijvoorbeeld investeren in vastgoed. Je kan al met een klein maandelijks bedrag beginnen tegen lage kosten. Zeker nu de huizenprijzen relatief hoog zijn kan je mooi vermogen opbouwen dmv beleggen.

Er zijn verschillende goedkope banken of brokers waar je tegen lage kosten kunt gaan beginnen met beleggen in aandelen. Ik heb goede ervaringen met Brand New Day of met DEGIRO.

Beleggen in indexfondsen / ETFs

Een indexfonds of ETF is een beleggingsfonds dat als doel heeft het zo nauwkeurig mogelijk volgen van een bepaalde beursindex. Een indexfonds is een verzameling van aandelen die dienen als graadmeter voor de ontwikkelingen van een bepaalde markt zoals de Dow Jones of AEX-index.

Met de aankoop van een indexfonds of ETF, koop je dus de gehele index in dezelfde verhouding en volg je de koersontwikkeling zo nauwkeurig mogelijk. Ook kun je indexfondsen of ETFs kopen die een bepaalde regio of sector.

Rendement van beleggen in index fondsen

Een groot voordeel van indexfondsen of ETFs is dat je makkelijk een zeer brede spreiding hebt en niet afhankelijk bent van één of een aantal aandelen in de aandelenportefeuille. Met de aankoop van één indexfonds of ETF koop je gelijk meerdere (soms wel honderden) aandelen. Een andere belangrijk voordeel van beleggen in indexfondsen of ETF’s is dat de kosten laag zijn. Er hoeft namelijk niet actief voor je gehandeld te worden. Je volgt immers de index. Zo simpel is het!

Wat zijn de risico’s van beleggen in indexfondsen of ETF’s?

Het marktrisico, het risico dat de gehele markt daalt, ook wel marktsentiment of volatiliteit van de markt genoemd, dat blijft.

Hoe kan je gaan beleggen in indexfondsen of ETFs?

Ook hier geldt weer dat het tegenwoordig erg makkelijk is om te gaan beleggen in indexfondsen of ETF’s. Zeker als beginnende belegger heeft dit grote voordelen. Je hoeft eigenlijk geen onderzoek te doen, maar je belegt maandelijks een vast bedrag in een indexfonds naar keuze. Dit is ook de manier hoe ik mijn huurinkomsten beleg en laat aangroeien zodat ik weer een volgend beleggingspand kan kopen.

Ook hier zijn Brand New Day of DEGIRO goede goedkope banken / brokers waar je dit bij kunt doen. Lees de top 8 redenen waarom je in ETF’s zou moeten gaan beleggen in de blog post “Waarom beleggen in ETF’s?“.

Let op: Met beleggen kunt u uw geld verliezen.

Beleggen in vastgoed

Beleggen in vastgoed is de beleggingsstrategie waar ik zelf ik geloof en ook in investeer. Het mooie van investeren in vastgoed vind ik dat een solide en relatief veilige belegging is waar je zelf veel invloed kan uitoefenen op je uiteindelijke rendement.

Voor de blog “Vastgoedmentor” heb ik me verdiept in investeren in vastgoed. Over de volgende onderwerpen heb ik blog posts geschreven:

- Waarom investeren in vastgoed?

- Waar investeren in vastgoed?

- Wanneer moet je investeren in vastgoed?

- Wat zijn de voor- en nadelen van investeren in vastgoed?

- Hoe beginnen met investeren in vastgoed?

- Hoe bouw je een vastgoedportefeuille op?

Tegenwoordig is het vinden van een beleggingspand met een goed bruto aanvangsrendement van rond de 8% echt een uitdaging. In de praktijk zal je netto rendement op je huurinkomsten dan zo tussen de rond de 5% tot 6% zitten. Uiteraard is je werkelijke rendement na aftrek van inflatie lager. De inflatie kan je echter elk jaar in je huurprijs laten indexeren.

In deze blog post zal ik niet verder in gaan op investeren in vastgoed. Mocht je willen gaan beginnen met investeren in vastgoed ben je bij de blog “Vastgoedmentor” aan het goede adres!

Inflatie in Nederland

Of je nu spaart of belegt alles wordt elk jaar minder waard door de jaarlijkse inflatie. Wat is inflatie nu precies. Inflatie is als volgt gedefinieerd:

Inflatie is een economisch proces waarbij geld minder waard wordt door het stijgen van de gemiddelde prijzen (het algemeen prijspeil). De oorzaak van inflatie is veelal de stijging van het nationaal inkomen of het stijgen van de geproduceerde goederen.

Bron: ensie.nl

De inflatie in Nederland is over de jaren heen heel verschillend geweest. In de jaren 60 en 70 was er relatief hoge inflatie en in de jaren 80 waren er zelf jaren met deflatie (of te wel dat de prijzen zakten). De grafiek hieronder laat de gemiddelde inflatie in Nederland zien vanaf 1962 tot en met 2019.

Als je kijkt naar de inflatie cijfers van het CBS zie je dat de afgelopen 20 jaar de jaarlijkse inflatie tussen de ongeveer 0% en 4% ligt.

In 2019 was de inflatie gemiddeld 2,6%. Volgens het CBS was gemiddelde inflatie voor 2020 1,3% (zie link). Dus ondanks dat de inflatie in 2020 lager was dan in 2019 is de inflatie nog altijd fors hoger dan de hoogste spaarrente van 0,30%!

Het reële rendement is de werkelijke jaarlijkse toename van de koopkracht van beleggingen. Met de huidige maximale spaarrente van 0,30% en een inflatie van 1,3% betekent het dat je geld op een spaarrekening ieder jaar zo’n 1% minder waard wordt en je een negatief reëel rendement hebt. Dan neem ik nog niet mee dat je boven de €50.000 of €100.000 aan vermogen ook nog eens vermogensbelasting moet betalen!

Lees hier meer over in de blog post “Hoe je vermogen beschermen tegen inflatie?“.

Vergelijking tussen sparen en beleggen

Deze blog post begon met de vraag “moet je nu gaan sparen of beleggen?”. Ik denk dat je na het lezen van deze blog post wel weet wat mij keuze is tussen sparen of beleggen…

Maar voor de volledigheid hier nog een overzicht van het verschil in “waarde opbouw” voor zowel sparen als beleggen.

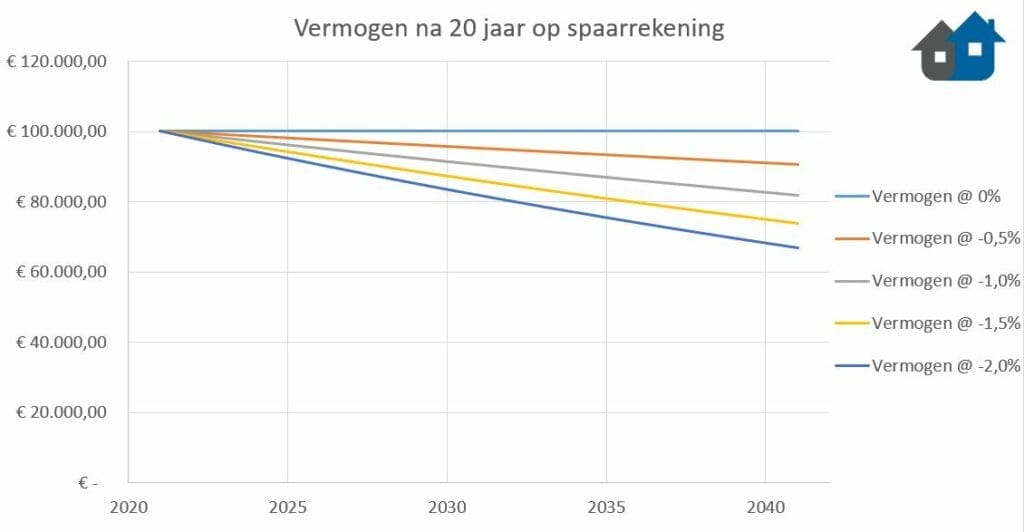

Vermogen na 20 jaar op spaarrekening

Stel dat je na veel jaren van hard werk en sparen €100.000 bij elkaar hebt gespaard. Klinkt als een mooi bedrag. Echter door de inflatie wordt je vermogen elk jaar minder waard. Zie hieronder wat verschillende negatieve rendementen doen met je vermogen in 20 jaar.

Dus bij 1,0% koopkracht vermindering per jaar ben je na 20 jaar bijna €20.000 aan koopkracht kwijt geraakt. Dat is alsof je water probeert op te slaan in een vergiet…

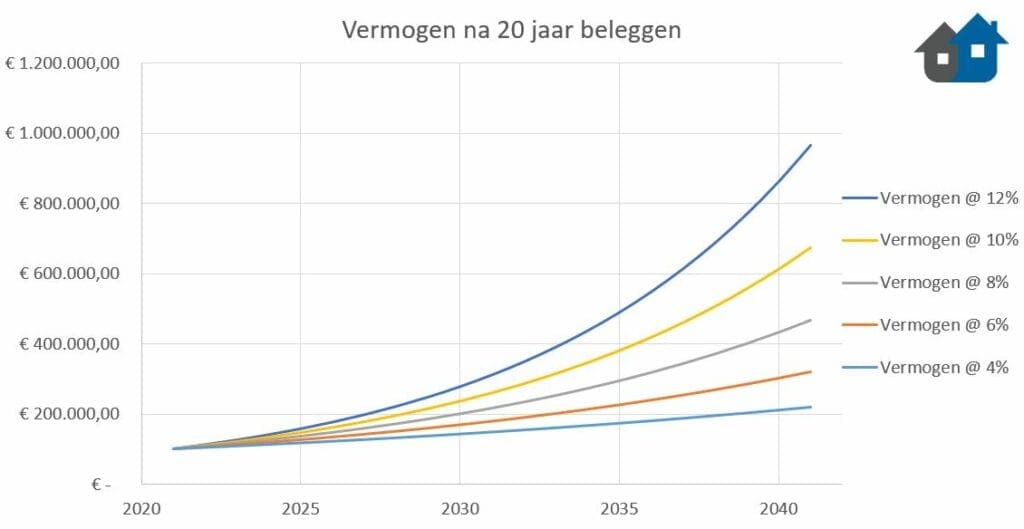

Vermogen na 20 jaar beleggen

Wat als je deze €100.000 nu zou gaan beleggen? Stel dat je conservatief belegt en een netto rendement (dus na aftrek inflatie) haalt van 4%. Dan zou je vermogen meer dan verdubbeld zijn tot ruim €219.000. Zie hieronder de resultaten bij verschillende rendementen:

Kortom wil je vermogensopbouw realiseren dan zal je moeten gaan beleggen. Dat gaat simpelweg niet lukken met je geld oppotten op een spaarrekening.

Eindoordeel

We zijn aan het eind gekomen van deze blog post over het verschil en de keuze tussen sparen of beleggen. Zoals je in deze blog post hebt kunnen lezen zal je moeten gaan beleggen als je vermogen wilt gaan opbouwen. Als je besluit om te gaan sparen zal je geld helaas elk jaar een klein beetje minder waard worden.

Als je wilt gaan beleggen zijn er meer dan voldoende opties. De meest laagdrempelige manier om te beginnen met beleggen in aandelen is door te beleggen in ETF’s. Lees hier meer over in de blog post “Waarom beleggen in ETF’s?“.

Graag hoor ik van je hoe jij hierover denkt. Zie jij wel mogelijkheden om vermogensopbouw te realiseren met sparen? Verder ben ik benieuwd naar je beleggingsstrategie. Laat je reactie hieronder achter!

Opmerking tav reacties

Hierbij een korte opmerking ten aanzien van de reacties van lezers onder deze blog post: de eerste versie van deze blog post was gepubliceerd op 7 februari 2020. Ik heb deze blog post juni 2021 een update gegeven. Reacties hoeven daardoor niet altijd meer relevant te zijn. Je kunt de datum waarop reacties geplaatst zijn terugvinden bij de reactie.

Ik heb de categorie uitleg per toeval gevonden op de site van DEGIRO: https://www.degiro.nl/helpcenter/faq/risicomodel/1057#1724/wat-betekenen-de-risicocategorie-n-bij-degiro

Niet dat ik het nu direct begrijp hoor…

Goedemiddag Loes, mijn dank voor de info! Deze info had ik ook van DEGIRO ontvangen, maar het is mij eerlijk gezegd ook niet helemaal duidelijk. Ik had vanochtend weer een mail gestuurd naar DEGIRO en gevraagd om verduidelijking in “normale mensen taal”. Ben benieuwd of zij dit ons kunnen uitleggen…

Oh top dat je dat nagevraagd hebt, we wachten het weer even af! Ik heb namelijk een basic account en die stond ook niet in het overzicht van de risicocategorieën.

Beste Loes, zie hieronder de reactie die in vandaag van de klantenservice van DEGIRO heb gekregen op onze gezamenlijke vraag naar een duidelijke uitleg van de categorieën bij de ETF’s.

“Bedankt voor uw e-mail.

De categorie van een Financieel Instrument geeft aan hoeveel risico het marginmodel van DEGIRO toekent aan het Financieel Instrument. Aandelen worden doorgaans gecategoriseerd van A tot D. Terwijl ETF’s weer andere risicowaarderingen (en dus letters) kunnen hebben.

In het document dat mijn collega stuurde leggen wij uit hoe deze categorieën samenhangen met de totstandkoming van de vrije ruimte in de portefeuille van onze klanten. Maar goed, dat is niet van toepassing voor u, omdat u een basic en een custody account heeft. U handelt dus niet tegen onderpand.

U kunt uit het document opmaken dat bepaalde financiële instrumenten meer risicovol zijn en daardoor een hogere risico waardering krijgen. Het is aan u om deze waarderingen te interpreteren en uw beleggingskeuze te maken. Vanwege het Execution Only beleid dat wij hanteren kan ik niet te diep ingaan op de voordelen en nadelen voor u.

Vertrouwende u hiermee voldoende geïnformeerd te hebben. “

Hopelijk geeft dit (enige) duidelijkheid.

Hmmm, ik ben erg benieuwd welke conclusie jij hieruit trekt. Ik vind het op deze manier nog steeds ingewikkeld/onduidelijk. Maar ik snap ook dat ze niet alles prijs geven, omdat je dan eigenlijk een professional in de arm moet nemen. Maar een stukje transparantie zou wel op z’n plaats zijn.

Overigens geloof ik er zelf in dat beleggen in ETF’s bij voorbaat niet het meest risicovolle product is in z’n geheel.

Loes, ik maak hierop uit dat de risico’s voor mij als belegger met een basic account minimaal zijn als ik in ETF’s beleg. Tot nu toe beleg ik ook alleen maar in ETF’s en ik ga verder met deze beleggingsstrategie. Wellicht is er een andere lezers zie ons precies kan uitleggen wat de categorie bij ETF’s betekent. Of zoals jezelf aangeeft een (dure) professional in de hand nemen…

Hallo, ik heb een vraag over de ETF’s. Bij DEGIRO staan categorieën vermeld bij de ETF’s, maar werkelijk nergens op de site (of überhaupt google) is te vinden waar deze categorieën op slaan. Is dit het risico of is dit de sector waarin de ETF’s zich bevinden? Is er een overzicht van de codes te vinden? Ik ben beginnende belegger en het is wel zo fijn te weten waar die categorie-letters voor staan….

Beste Loes, dank weer voor je reactie. Goede vraag! De categorie letters bij de ETF hebben volgens mij te maken met het risico. Echter de details weet ik niet. De sector van de ETF kan je altijd makkelijk vinden in de ETF product beschrijving. Zelf zit ik ook bij DEGIRO en wil dat ook graag weten, dus ga het navragen bij DEGIRO. Mocht ik de info van DEGIRO ontvangen hebben dan zal ik het met je delen.

Super! Ik hoor het graag. Ik vind het ook vreemd dat het nergens te vinden is.

Beste HKOTV, dank voor al die gratis content op je blog! Echt super informatie en tof dat je dat allemaal deelt. Zelf heb ik niet genoeg eigen vermogen om te gaan investeren in vastgoed dus ik wil eerst vermogen gaan opbouwen via beleggen. Weet jij waar ik goede ETF fondsen kan kopen die een leuk rendement opleveren, zodat ik tzt genoeg vermogen heb om wel in vastgoed te kunnen investeren?

Ga zo door! Groeten, Marnix

Beste Marnix, dank voor je positieve reactie! Je kan ETF fondsen kopen bij DEGIRO, Brand New Day of Binck Bank. Eigenlijk kan je dit soort tracker bij bijna elke bank kopen. Kijk hier eens naar en je gaat zeker een ETF fonds vinden van je smaak.

Geduld is een schone zaak! Veel succes ermee.

Ik wil zsm stoppen met werken! Liefst voor m’n 30ste. Lekker doen waar ik zin in heb en elke maand geld op mijn rekening gestort krijgen. Ik wil niet investeren in vastgoed. Mij te veel werk. Wat zijn de beste aandelen om zo snel mogelijk miljonair te worden?

Beste Amir, leuk dat je de tijd hebt genomen om te reageren! Altijd leuk om te horen als lezers de blog posts waardevol vinden. Wat betreft je vraag die is moeilijk te beantwoorden. Als ik het zou weten had ik die aandelen natuurlijk gelijk gekocht! Aangezien ik geen beleggingsexpert ben ga ik altijd voor de “saaie” ETF fondsen of index trackers. Daar haal je gemiddeld zo’n 7% rendement per jaar mee en je loopt relatief weinig risico. Kijk een bij De Giro daar kan je tegen lage tarieven beleggen in bijna alle aandelen. Veel succes ermee!

Ik vind het tijdens de coronacrisis wel een fijn idee dat ik mijn geld lekker op een spaarrekening heb staan! Ik krijg bijna geen rente, maar ik heb ook nog geen euro verloren en geen nacht wakker gelegen! Heerlijk toch? Ik zit er wel aan te denken om te gaan beleggen in ETF’s. Beurzen zijn nu lekker laag dus een goed moment om in te stappen. Heb jij nog tips?

Patriek, dank voor je reactie! Ik vind altijd dat iedereen moet investeren (of niet investeren) op de manier die bij hem of haar past. Kortom als jij lekker je geld op een spaarrekening wilt zetten omdat je dat een fijn gevoel geeft, dan moet je dat zeker doen. Investeren in ETF’s is een goed alternatief voor sparen met een relatief laag risico (althans als je een termijn van minimaal 10 jaar voor ogen hebt). Je kan bij DeGiro tegen lage kosten beginnen met beleggen in ETF’s. Uiteraard moet je voor jezelf afwegen of je het risico van investeren in aandelen wilt nemen of dat je lekker je geld op een spaarrekening laat staan.