Wat zijn de voordelen van investeren in vastgoed en wat zijn nadelen van investeren in vastgoed?

Huisbaas worden klinkt voor veel mensen ideaal in de oren. Elke maand de huur opstrijken en verder lekker genieten van het leven.

Maar is dat ook echt zo?

Als dingen te mooi klinken om waar te zijn dan is dat ook meestal zo. Dus hoe zit dat met investeren in vastgoed. Zitten daar alleen maar voordelen aan? In deze blog post zal ik alle voor- en nadelen op sommen en ze één voor één toelichten.

In deze blog post ga ik het volgende behandelen:

Inhoudsopgave

Liever de video bekijken?

Wil je liever de video bekijken dan de blog post lezen? Hieronder de link naar de video:

Voordelen van investeren in vastgoed

Laten we eerst eens beginnen met de voordelen van investeren in vastgoed. Wanneer je het op de juiste manier aanpakt, kun je veel voordelen halen uit je investering in vastgoed. Hieronder volgen 7 voordelen van investeren in vastgoed:

- Vastgoed levert maandelijkse cashflow op

- Vastgoed is inflatie bestendig

- Waardeontwikkeling vastgoed op de lange termijn

- Gebruik maken van hefboomeffect

- Belastingvoordeel

- Investeren in vastgoed is tastbaar

- Mogelijkheid tot herinvesteren

- (Eventuele) hypotheekschuld wordt minder waard door inflatie

#1 Maandelijkse cashflow

Dit is voor mij het voordeel dat met stip op nummer 1 staat. Het grote voordeel van een beleggingspand is de vaste cashflow uit de maandelijkse huur. Cashflow is namelijk king! Een gedeelte van de maandelijkse huurinkomsten kan je gebruiken voor het betalen van de rente en aflossen van de financiering. Wat overblijft na het betalen van de hypotheeklasten, en andere maandelijkse lasten zoals de VVE bijdrage, zijn dan voor jouw netto inkomsten. Op deze manier betaalt de huurder voor jou je beleggingspand af en kan jij de netto inkomsten apart zetten en weer gebruiken om opnieuw te investeren in een volgend beleggingspand. Zo kan je met behulp van de maandelijkse huurinkomsten langzaam bouwen aan je eigen vastgoedportefeuille.

Daar komt nog bij dat je naast je baan prima een beleggingspand kunt beheren (mist er geen achterstallig onderhoud is uiteraard…).

Zie ook de site van Rich Dad Poor Dad voor meer informatie over de kracht van de maandelijkse cashflow.

#2 Vastgoed is inflatie bestendig

Zoals iedereen weet wordt elk jaar alles duurder door de algemene prijsstijging ofwel de inflatie. Het voordeel van een huis kopen voor de verhuur is dat je jaarlijks de huur kunt indexeren (ofwel verhogen om de inflatie te compenseren). Hierdoor zijn je maandelijkse huurinkomsten inflatiebestendig! Verder heeft de inflatie invloed op de waarde van vastgoed in het algemeen en dat is dan gelijk het volgende voordeel!

#3 Waardeontwikkeling vastgoed op lange termijn

Hier zie ik veel beginnende vastgoedbeleggers de fout in gaan. Waarde toename is (wat mij betreft) niet de reden om in vastgoed te investeren! De huizenmarkt is constant in beweging. Nu gaat het weer goed, maar tussen 2007 en 2014 daalden de huizenprijzen bijvoorbeeld sterk in Nederland.

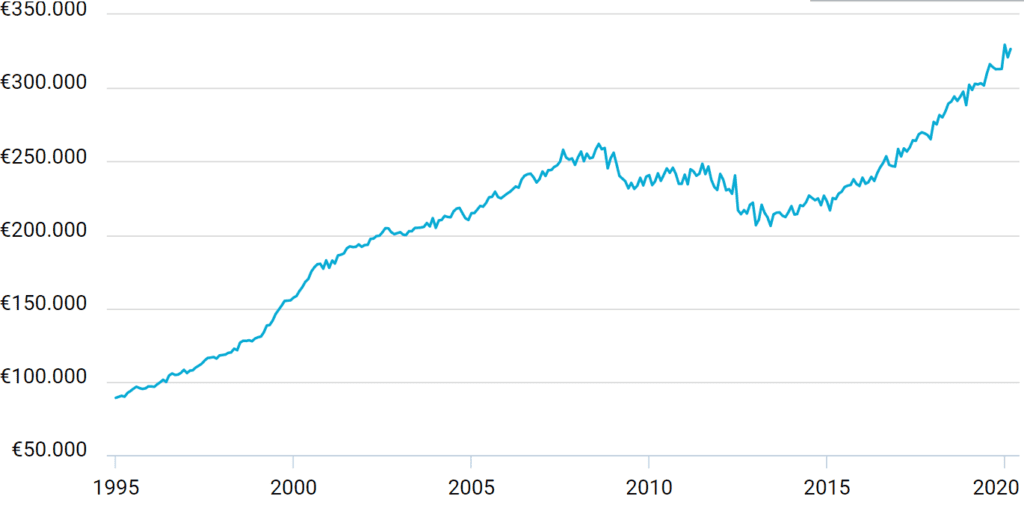

In de onderstaande grafiek zie je de ontwikkeling van de gemiddelde huizenprijzen vanaf 1995 tot en met 2020.

Verder zijn er externe factoren die ervoor kunnen zorgen dat vastgoed in bepaalde buurten in waarde toeneemt of juist afneemt. Over de lange termijn gekeken, zeg een periode van 10 jaar of langer, dan neemt de waarde van vastgoed toe. Dit komt onder andere door de inflatie die vroeg of laat in de huizenprijzen verwerkt wordt.

Kortom als je vastgoed aanschaft voor de lange termijn heb je, hoogst waarschijnlijk, een leuke waarde toename van je beleggingspand.

#4 Gebruik maken van hefboomeffect

Vastgoed is een belegging waarbij je gebruik kan maken van het zogenaamde hefboomeffect. Als je een beleggingspand deels koopt met geleend geld behaal je extra rendement. Dit komt door het zogenaamde hefboomeffect. Het hefboomeffect ontstaat doordat je voor een beleggingspand geld kunt lenen tegen een lagere rente dan het rendement dat je hiermee maakt.

Rekenvoorbeeld om dit toe te lichten

- Stel dat je een huis koopt om te verhuren met alleen eigen geld; Het huis dat je koopt kost, inclusief alle bijkomende kosten, €200.000. Als je voor dit huis bruto huurinkomsten ontvangt van €12.000 per jaar, dan is je bruto aanvangsrendement 6% (€12.000 gedeeld door €200.000)

- Nu financier je het huis met 50% eigen geld en 50% geleend geld; Dus nu heb je €100.000 eigen geld geïnvesteerd en €100.000 van de bank geleend. Stel dat je 4% moet betalen voor de verhuurhypotheek of vastgoedhypotheek. Dat is dus €4.000 aan jaarlijkse kosten voor de verhuurhypotheek die je kunt betalen vanuit je maandelijkse huurinkomsten. Dit betekent dat je nu niet €12.000 per jaar aan huurinkomsten verdient maar “slechts” €8.000 per jaar, omdat je €4.000 per jaar aan hypotheeklasten kwijt bent. Ondanks dat je nu per maand minder cashflow overhoudt is het rendement op je geïnvesteerde vermogen hoger. Hoe dan denk je wellicht?

Simpel, je hebt in dit geval €100.000 geïnvesteerd in het huis in plaats van €200.000. Je bruto aanvangsrendement is nu dus 8% (€8.000 gedeeld door €100.000).

Kortom door gebruik te maken van het hefboomeffect kan je je rendement op je geïnvesteerde vermogen vergroten. Meer informatie over het hefboomeffect kan je lezen in de blog post “Hoe hoger rendement door hefboomeffect“.

#5 Belastingvoordeel

Belastingtechnisch is een investeren in vastgoed nog steeds interessant. Als je beleggingspand in box 3 valt (bij passief vermogensbeheer) dan worden de maandelijkse huurinkomsten namelijk niet belast. Je betaalt alleen vermogensbelasting over het vermogen dat je hebt in box 3. Hier heb je dan ook het bijkomende voordeel dat de waarde van je beleggingspand minder waarde is dan de waarde in leegstaat door onder andere gebruik te maken van de leegwaarderatio.

#6 Investeren in vastgoed is tastbaar

Een belegging in vastgoed is een tastbare belegging. Je hoort dit vaak als voordeel genoemd worden. Net als baby’s willen ook volwassenen graag iets tastbaars hebben waar ze in investeren… Aan de andere kant betekent dit ook dat je onderhoud hebt aan je investering in vastgoed. Echter het feit dat vastgoed tastbaar is is voor veel vastgoedbeleggers een belangrijke reden om te investeren in vastgoed.

#7 Mogelijkheid tot herinvesteren

Wat ik zelf interessant vind aan investeren in vastgoed is dat je waarde opbouwt in het beleggingspand wat je na verloop van tijd weer kan herfinancieren voor de aanschaf van een nieuw beleggingspand. Dit een persoonlijke mening, maar het geeft je de mogelijkheid om door het herinvesteren van je cashflow en de waarde opbouw in het beleggingspand een vastgoedportefeuille op te bouwen.

Het kost zeker tijd, maar geduld is een schone zaak!

#8 Hypotheekschuld wordt minder waard door inflatie

Indien je een deel van de aankoopwaarde hebt gefinancierd mbv een verhuurhypotheek dan wordt de restschuld van de financiering vanzelf minder waard door inflatie. Je hypotheekschuld wordt namelijk niet geïndexeerd. Je betaalt wel rente maar die staat meestal vast voor een bepaalde periode (5 jaar of 10 jaar zijn gebruikelijke periodes voor een verhuurhypotheek.

@sebastiaan mijn dank voor je toevoeging!

Lees hier meer over in de blog post “Hoe je vermogen beschermen tegen inflatie?“.

Nadelen van investeren in vastgoed

“Elk voordeel heeft zijn nadeel“… Dus nu de nadelen van je geld investeren in vastgoed. Ja die zijn er zeker! Dit zijn de nadelen van het stoppen van je geld in vastgoed:

- Mogelijke leegstand

- Verhuur is aan veel regels gebonden

- Beperkte spreiding

- Kosten voor onderhoud

- Mogelijk tijdelijke waardedaling

- Geld zit vast in stenen

- Veranderingen in regels

Laten we nu de nadelen één voor één bekijken.

#1 Mogelijke leegstand

Je beleggingspand kan (tijdelijk) geen nieuwe huurder hebben. Zoals bijvoorbeeld in 2020 er door de coronacrisis opeens veel minder expats naar Nederland kwamen. Dit merkte je ook op de huurmarkt. Er was minder vraag en dus dalende de huurprijzen en stond je beleggingspand langer leeg (zie de blog post “Update impact corona huizenmarkt” voor meer info). Elke maand dat er geen huurder hebt heb je ook geen huurinkomsten. De kosten daarentegen lopen wel door.

Ook wanbetalende huurders zijn een risico om rekening mee te houden. Aangezien huurders in Nederland goed beschermd zijn krijg je niet betalende huurders niet zomaar uit je woning. Gelukkig heb ik hier zelf geen ervaring mee. Dit komt mede doordat ik een goede verhuurmakelaar had ingeschakeld voor de verhuur. Dit is dus zeker een belangrijk nadeel waar je rekening mee moet houden.

#2 Verhuur is aan veel regels gebonden

De Nederlandse woningmarkt is sterk gereguleerd en er zijn strikte regels over de huurprijs van een woning in de sociale sector. Verder zijn er veel regels in Nederland die de huurders beschermen. Met welke regels moet je als vastgoedbelegger onder andere rekening houden?

- Het huurpuntensysteem; Dit bepaalt of je woning een sociale huurwoning is of in de vrije sector valt. Is je woning een sociale huurwoning dan is de huurprijs gereguleerd en niet vrij te bepalen

- Aantal huurders in een woning; In veel steden geldt er een maximum voor het aantal huurders dat je in een woning mag hebben

- Veiligheidsvoorschriften; Er zijn verschillende veiligheidsvoorschriften waar je als verhuurder aan moet voldoen. Check op de site van de gemeente waar je aan moet voldoen.

#3 Beperkte spreiding

Spreiden van je beleggingen is één van de basis regels voor iedere beleggers. Groot nadeel van zelf beleggen in vastgoed is nu juist de beperkte spreiding. Voor de aanschaf van een beleggingspand heb je al gauw zo’n €50.000 (of meer) nodig. Wil je voor voldoende spreiding zorgen in je vastgoedportefeuille dan zal je toch wel minimaal zo’n 3 tot 5 beleggingspanden moeten hebben.

Of wel zo’n €150.000 – €250.000 om te investeren. En dan nog blijf je het risico houden dat als het slecht gaat met de woningmarkt je dit voor alle beleggingspanden zult gaan voelen. Bijvoorbeeld doordat je minder huur kunt krijgen / meer leegstand hebt of je beleggingspand niet voor een goede prijs kunt verkopen.

#4 Kosten voor onderhoud

De kosten voor het onderhoud van je beleggingspand kunnen een aardige hap nemen uit je rendement. Naast de gebruikelijke kosten voor het onderhoud van bijvoorbeeld de CV ketel heb je ook te maken met grote uitgaven zoals het uitvoeren van het (buiten) schilderwerk / vervangen van het dak / onderhoud aan de lift. Let er ook op dat niet alle VvE’s van appartementencomplexen in een goede financiële positie verkeren en dus niet voldoende geld in kas hebben om groot onderhoud uit te voeren. Vaak hebben deze VvE’s geen Meerjaren Onderhoudsplan (MJOP) en is hier dan ook geen geld voor gereserveerd. Het kan dan zomaar gebeuren dat je na aanschaf van je beleggingspand geconfronteerd wordt met een financiële verrassing. Houd hier rekening mee voordat je een beleggingspand aanschaft!

Lees ook eens de blog post “Wat is beter nieuwbouw of bestaande bouw?” voor meer informatie.

#5 Mogelijk tijdelijke waardedaling

Tegenwoordig is weer de gedachte dat de waarde van vastgoed altijd maar toeneemt. Echter tussen 2008 en 2014 zijn de huizenprijzen in Nederland wel degelijk flink gedaald. Het is dus niet zo dat de waarde van vastgoed altijd maar stijgt. Mocht je in deze periode vastgoed verkocht hebben dan is het zeer waarschijnlijk dat je verlies hebt geleden bij de verkoop. Bijkomend nadeel van vastgoed is een gebrek aan flexibiliteit. Een beleggingspand verkoop je vaak niet even snel voor een goede prijs en je geld zit dus min of meer vast in het pand.

#6 Geld zit vast in stenen

Zoals bij het bovenstaande punt als kort beschreven, zit je geld vast in stenen. Dus als je je vermogen uit het beleggingspand wilt halen, gaat die niet zo maar. Je kan dit doen door een “herfinanciering” via een verhuurhypotheek aan te gaan. Hiermee kan je weer zo’n 70% – 80% van de waarde van het beleggingspand in verhuurde staat uit de woning / appartement halen.

Uiteraard kan je ook nog besluiten om je beleggingspand te verkopen. Echter als je het beleggingspand had gekocht zonder huurders erin en het wilt verkopen met huurders erin kan je wel eens verlies leiden… Waarde van een woning in verhuurde staat is namelijk lager dan de waarde van een lege woning.

#7 Veranderingen in regels

In Nederland veranderen de spelregels voor het investeren in vastgoed nog wel eens. Vorige jaar was er bijvoorbeeld het idee om de vermogensbelasting aan te gaan passen (wat uiteindelijk niet doorging). Lees de blog post “Voorstel vermogensbelasting 2022” voor meer achtergrond informatie.

En vanaf 2021 is er de verhoging in de overdrachtsbelasting van 2% naar 8% voor particuliere vastgoedbeleggers. Over het algemeen worden de regels voor investeren in vastgoed strenger of wordt het particuliere vastgoedinvesteerders moeilijker gemaakt. Houd hier dus rekening mee!

Eindoordeel

Zoals je hebt kunnen lezen in deze post zijn er veel voordelen van het investeren in vastgoed. Zoals geldt voor elke belegging zitten er echter ook nadelen aan investeren in vastgoed. Zet al deze voor- en nadelen goed op een rijtje voordat je de sprong in het diepe waagt en gaat investeren in vastgoed.

Mocht je vastbesloten zijn om te gaan investeren in vastgoed lees dan eerst de post “hoe beginnen met investeren in vastgoed“.

Graag hoor ik van je of jij nog andere voor- of nadelen weet van investeren in vastgoed. Laat je reactie hieronder achter.

Opmerking tav reacties

Hierbij een korte opmerking ten aanzien van de reacties van lezers onder deze blog post: de eerste versie van deze blog post was gepubliceerd op 7 september 2018. Ik heb deze blog post januari 2021 een update gegeven om weer helemaal actueel te zijn. Reacties hoeven daardoor niet altijd meer relevant te zijn. Je kunt de datum waarop reacties geplaatst zijn terugvinden bij de reactie.

Dank voor het delen van dit artikel! Ga zo door met je blog.

Joost, bedankt dat je de tijd hebt genomen om te reageren!