Het rente op rente effect is één van de basisprincipes van hoe je financiële vrijheid kan bereiken. Alle (multi) miljonairs kennen dit principe en maken er gebruik van.

Dit is namelijk het middel om exponentiële groei te bereiken!

Ik weet dat er op internet al veel blogs en artikelen te vinden zijn over dit onderwerp. Toch vind ik het belangrijk hier ook zelf een blog post over te schrijven. Zo kan ik zelf alle info bundelen en ook nog eens doornemen.

Het “rente op rente effect” is namelijk absoluut basiskennis die iedere vastgoedbelegger (en eigenlijk iedereen!) moet kennen en voor zich moet laten werken!

Zoals gezegd kan je al deze informatie op verschillende sites op internet vinden. Ik heb in deze blog post geprobeerd alles samen te vatten en mijn eigen rekenvoorbeelden toegevoegd.

Dus wat ga ik in deze blog post allemaal behandelen? Dat zijn de volgende onderwerpen:

Inhoudsopgave

Liever de video bekijken?

Wil je liever de video bekijken dan de blog post lezen? Hieronder de link naar de video:

Wat is het rente op rente effect?

Laten we beginnen met de definitie van het “rente op rente effect”, ook wel samengestelde interest genoemd. De definitie is als volgt:

Samengestelde interest is een andere benaming van rente op rente, dat wil zeggen dat de rente bij de hoofdsom wordt opgeteld en dat over de nieuw ontstane hoofdsom opnieuw rente betaald moet worden.

Bron: www.betekenis-definitie.nl

Dus in simpele woorden wil dit zeggen dat de rente die je ontvangt opgeteld wordt bij je eerdere investering en zo ontvang je over de eerder ontvangen rente ook weer rente. Als je dit proces maar lang genoeg de tijd geeft zal je zien dat je investering exponentieel groeit.

8ste wereldwonder

Albert Einstein! Wie kent deze genie nu niet? Albert Einstein leefde van 1879 tot 1955 en won in 1921 de Nobelprijs voor de natuurkunde.

Einstein werd eens gevraagd wat hij als het 8ste wereldwonder zag. Einstein beantwoorde de vraag zonder nadenken: “samengestelde interest“.

En inderdaad, als je de kracht van samengestelde interest begrijpt zul je inzien dat het echt een extra wereldwonder is.

Door gebruik te maken van samengestelde interest kun je veel vermogen opbouwen of diep in de schulden raken! Einstein zei hierover: “Het 8ste wereldwonder kan voor jou werken, of jij werkt voor het 8ste wereldwonder.” Lees hier meer over het 8ste wereldwonder.

Samengestelde interest kan worden vergeleken met een sneeuwbaleffect. Dit sneeuwbaleffect kan je vermogen over de jaren gigantisch en exponentieel laten groeien. Of in het geval van schulden, heel snel laten verdampen…

Feitelijk bestaat het 8ste wereldwonder uit twee belangrijke factoren en dat zijn:

- Factor #1: Looptijd; De eerste en belangrijkste factor is dus de looptijd van je investering

- Factor #2: Jaarlijks rendement; Naast de looptijd is er een tweede belangrijke factor. De tweede onmisbare factor is de hoogte van het jaarlijkse rendement

Laten we beide factoren in meer detail bekijken.

Factor #1: Looptijd

De eerste belangrijkste factor is de looptijd van de investering. Dit is en blijft een pijnlijk punt voor mezelf… Ik heb de kracht van samengestelde interest namelijk zelf veel te laat ingezien.

Maar beter laat dan nooit! Dus niet gaan klagen, maar je verlies nemen en nu aan het werk met deze kennis.

Dus wanneer moet je beginnen met investeren? Nou dat is simpel; ZO SNEL MOGELIJK!

Het effect van samengestelde interest is namelijk een proces dat jaren en jaren in beslag neemt.

Daarom is het belangrijk dat je zo snel mogelijk begint met investeren en het rente op rente effect voor je gaat laten werken. Hoe meer tijd je namelijk neemt om het samengestelde interest effect voor je te laten werken, des te groter de uiteindelijke vermogen zal groeien.

Factor #2: Jaarlijks rendement

De tweede (onmisbare) factor is het jaarlijkse rendement. Je kan namelijk nog zo veel de tijd nemen, als je een jaarlijks rendement haalt van 0% dan zal je vermogen toch niet groeien.

Anno 2021 is de spaarrente bij veel banken inmiddels gedaald tot ongeveer 0%. Bij een spaarrente van 0% is het zelfs nog erger. Door de jaarlijkse inflatie en vermogensbelasting wordt je spaargeld zelfs elk jaar minder waard.

Des te opvallender is dit nieuws bericht van de NOS dat meldt dat Nederlandse consumenten in 2020 massaal geld gespaard hebben. Volgens dit bericht “…kwam er in totaal bijna €42 miljard bij op spaar- en betaalrekeningen van Nederlandse huishoudens, blijkt uit cijfers van De Nederlandsche Bank (DNB). Dat is veel meer dan de jaren daarvoor. Zo kwam er in 2019 maar 21 miljard bij en in 2018 minder dan 10 miljard.“

Laten we dit eens doorrekenen met een aantal rekenvoorbeelden.

Rekenvoorbeeld van rente op rente effect

Je krijgt het beste gevoel van de kracht van het rente op rente effect als je zelf een paar simpele voorbeelden doorrekent in Excel. Ook zijn er op internet verschillende gratis tools te vinden die het effect van “compounding interest” berekenen. Bijvoorbeeld deze gratis tool van Nerdwallet.

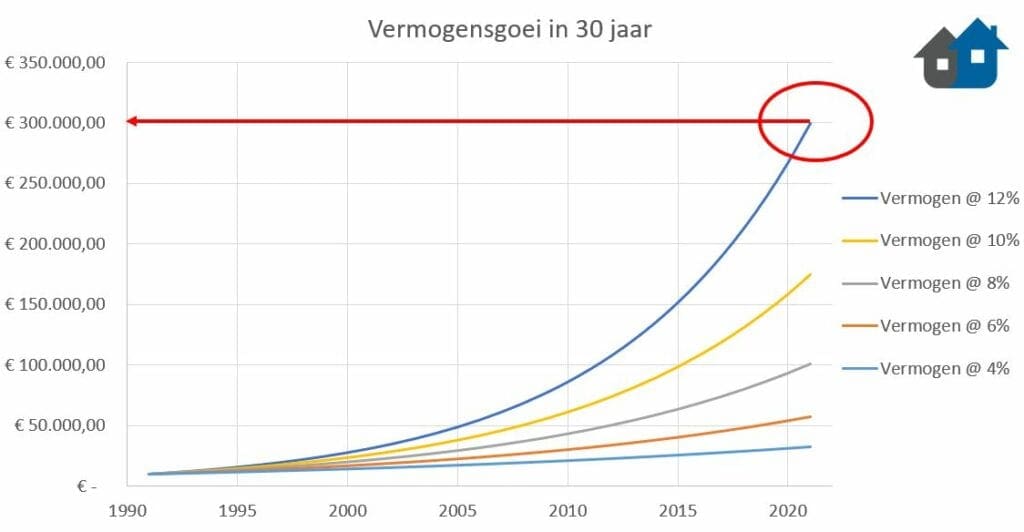

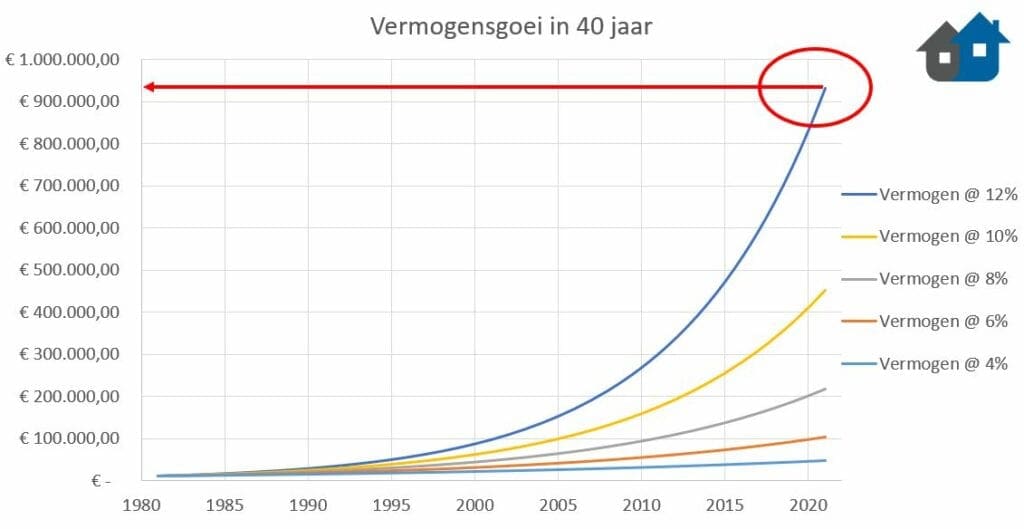

Ik heb hieronder een drietal voorbeelden berekend voor verschillende looptijden (20, 30 en 40 jaar) en verschillende rentes per jaar (4%, 6%, 8%, 10% en 12%). Als startkapitaal heb ik voor alle 3 de rekenvoorbeelden een bedrag genomen van €10.000.

Hieronder zie je hoe groot je vermogen geworden zou zijn na 20 jaar. In het geval dat je een jaarlijks rendement behaalde van 12%, zou je eindkapitaal bijna €100.000 zijn geworden.

Als je nu 10 jaar eerder begonnen was. Dus nu uitgaande van een looptijd van 30 jaar, dan zou je eindkapitaal bij 12% rente per jaar bijna €300.000 zijn geworden.

In het laatste scenario, ben je direct als 20er begonnen met investeren. Voor dit rekenvoorbeeld is de looptijd 40 jaar. Als we weer uitgaan van een rendement van 12% per jaar is je eindkapitaal in dit geval ruim €930.000 geworden.

Deze rekenvoorbeelden gaven mij in ieder geval een helder beeld van de kracht van samengestelde interest.

Het maakt ook kristalhelder dat je niet vroeg genoeg kunt beginnen met investeren!

Samenvatting factor looptijd en rendement

Zoals je kan zien is de bovenstaande grafieken, heeft het jaarlijkse rendement dat je behaalt op je geïnvesteerde vermogen een grote invloed op je uiteindelijke te behalen vermogen.

Dus behalve op zo’n jong mogelijke leeftijd gaan investeren in het daarnaast belangrijk om een zo goed mogelijk jaarlijks rendement te behalen.

| Vermogen na looptijd van 20 jaar | Vermogen na looptijd van 30 jaar | Vermogen na looptijd van 40 jaar | |

| Jaarlijks rendement 4% | €21.911 | €32.434 | €48.010 |

| Jaarlijks rendement 6% | €32.071 | €57.435 | €102.857 |

| Jaarlijks rendement 8% | €46.610 | €100.627 | €217.245 |

| Jaarlijks rendement 10% | €67.275 | €174.494 | €452.593 |

| Jaarlijks rendement 12% | €96.463 | €299.599 | €930.510 |

Effect van factor looptijd en rendement

Wat kan je halen uit deze tabel? Hieronder een overzicht hoe groot het eindkapitaal is gegroeid ten opzichte van de oorspronkelijke inleg.

| Vermogen na looptijd van 20 jaar | Vermogen na looptijd van 30 jaar | Vermogen na looptijd van 40 jaar | |

| Jaarlijks rendement 4% | ~2x inleg | ~3x inleg | ~5x inleg |

| Jaarlijks rendement 6% | ~3x inleg | ~6x inleg | >10x inleg |

| Jaarlijks rendement 8% | ~5x inleg | ~10x inleg | ~22x inleg |

| Jaarlijks rendement 10% | ~7x inleg | >17x inleg | ~45x inleg |

| Jaarlijks rendement 12% | ~10x inleg | ~30x inleg | ~93x inleg |

Hieruit kan je de volgende interessante conclusie trekken:

- Een verdubbeling van het rendement levert ongeveer hetzelfde eindkapitaal op bij een een halvering van de looptijd (zie de paarse en lichtblauwe getallen)

- Een 2% hoger jaarlijks rendement levert bij een looptijd van 40 jaar een 2x zo hoog eindkapitaal op (zie verschillen bij een looptijd van 40 jaar)

Dit maakt meteen duidelijk waarom beheerkosten zo dodelijk zijn voor het uiteindelijke rendement dat je behaalt met je investering.

Effect van kosten op eindkapitaal

Als we nu wat beter kijken naar wat de impact van wat kleine verschillen in het jaarlijkse rendement doen voor het eindkapitaal dat je opbouwt. In de onderstaande tabel het verschil tussen een jaarlijks rendement van 7% versus 8%.

| Vermogen na looptijd van 20 jaar | Vermogen na looptijd van 30 jaar | Vermogen na looptijd van 40 jaar | |

| Jaarlijks rendement 7% | €38.697 | €76.123 | €149.745 |

| Jaarlijks rendement 7.5% | €42.479 | €87.550 | €180.442 |

| Jaarlijks rendement 7.9% | €45,754 | €97.869 | €209.343 |

| Jaarlijks rendement 8% | €46.610 | €100.627 | €217.245 |

Hieruit kan je de volgende interessante conclusie trekken:

- Verschil tussen een jaarlijks rendement van 7% en 8% is over een looptijd van 40 jaar zo’n €67.000

- Verschil tussen een jaarlijks rendement van 7.5% en 8% is over een looptijd van 40 jaar zo’n €37.000

- Zelfs een minimaal verschil in rendement van 0.1% per jaar levert je over 40 jaar €8.000 minder rendement op.

Kortom zorg ervoor dat je de jaarlijkse kosten tot een minimum beperkt. Open een gratis DEGIRO beleggingsrekening en profiteer van beleggen zonder transactiekosten voor ETF’s uit de DEGIRO kernselectie.

Lees in de blog post “Waarom beleggen in ETF’s?” waarom ik grote fan ben van beleggen in ETF’s.

Hoe kan je het toepassen bij investeren in vastgoed?

Hoe kan je nu gebruik maken van samengestelde interest bij het investeren in vastgoed?

Het belangrijkste is dat je de huurinkomsten niet als inkomen gaat zien (ofwel niet aan je dagelijkse boodschappen uitgeeft!).

Dus de eerste stap is dat je de maandelijkse huur dient te sparen of beter maandelijks te gaan beleggen in een index fonds. Op deze manier haal je ook weer “rente op rente” op de huurinkomsten die je binnen krijgt.

Doel is nu om zo snel mogelijk voldoende vermogen bij elkaar te hebben, zodat je een tweede beleggingspand kan kopen.

Een tweede factor waar je gebruik van kunt maken is de overwaarde die je opbouwt in je beleggingspand. Door de maandelijkse aflossing en (met een beetje geluk) de jaarlijkse waardestijging bouw je overwaarde op.

Deze overwaarde kan je weer uit je beleggingspand halen door een zogenaamde herfinanciering. Lees hier meer over in de blog post “Tweede huis kopen met overwaarde“.

Zo is het mogelijk om al na een aantal jaar een volgend beleggingspand te kopen. Hier zal je merken dat het in het begin allemaal nog erg langzaam gaat, maar zodra je meer panden hebt gaat het steeds sneller!

Lees de blog post “Wanneer moet je investeren in vastgoed?” voor meer informatie over wanneer te gaan investeren in vastgoed.

Eindoordeel

Zoals aangegeven in het begin van deze blog post bevat deze post geen nieuwe informatie. Toch moest ik zelf toegeven dat ik de kracht van samengestelde interest zelf pas te laat heb ontdekt. De tijd die ik hiermee verloren heb haal ik nooit meer in!

Het is dan ook goed dat je zelf eens een aantal voorbeelden door rekent om zelf de kracht van samengestelde interest te ervaren. Dit zal je ogen openen (althans dat deed het bij mij!).

Als je dit “8ste wereldwonder” ook nog eens versterkt door gebruik te maken van het hefboomeffect, dan heb je een zeer krachtig middel om financiële vrijheid te bereiken! Dus neem nu actie en laat het rente op rente effect voor je werken!

Lees ook eens de blog post “Hoe hoger rendement door hefboomeffect?” voor meer informatie over het hefboomeffect.

Graag hoor ik van je op welke leeftijd jij bent begonnen met het investeren in vastgoed.

Hoe heb jij de kracht van samengestelde interest ervaren?

Laat je reactie hieronder achter!

Opmerking tav reacties

Hierbij een korte opmerking ten aanzien van de reacties van lezers onder deze blog post: de eerste versie van deze blog post was gepubliceerd op 14 juni 2019. Ik heb deze blog post juni 2021 een update gegeven om weer helemaal actueel te zijn. Reacties hoeven daardoor niet altijd meer relevant te zijn. Je kunt de datum waarop reacties geplaatst zijn terugvinden bij de reactie.

Beste,

Bedankt voor je mooie en leerzame blog.

Rente op rente klinkt interessant, alleen vraag ik me af waar je in de afgelopen jaren en tegenwoordig een rente / rendement van 10% kan behalen op je spaargeld.

Het rendement wat je uit aangekochte vastgoedbeleggingen hebt vallen deze ook hieronder?

Beste Meg,

Ten eerste mijn dank voor je reactie! Fijn dat je daar de tijd en moeite voor genomen hebt.

Ter verduidelijking; de rentes die ik in de blog post “Kracht van het rente op rente effect?” heb gebruikt waren alleen bedoeld om te laten zien wat het verschil in vermogenstoename is bij rente percentages van 4%, 6%, 8% en 10% per jaar. De spaarrente staat in Nederland al jaren laag en is nu zo’n beetje 0%.

Dus één ding is zeker als je gebruik wilt maken van de kracht van het rente op rente effect zal je niet je vermogen op een spaarrekening moeten zetten.

Als je echter je geld belegt in niet al te risicovolle ETF’s (index trackers) dan is het gemiddelde rendement dat je over een langere periode haalt zo’n 7% – 8% per jaar. Of je kunt ervoor kiezen om te gaan investeren in vastgoed. Ook hiermee kan je rendementen van 6% – 9% per jaar halen. Tevens kun je bij investeren in vastgoed nog gebruik maken van de zogenaamde hefboomwerking waardoor het rendement op je geïnvesteerde vermogen toeneemt. Lees hier meer over in de blog post “Hoe hoger rendement door hefboomwerking?“.

Hopelijk plaatst dit het in het juiste perspectief. Mochten er nog vragen zijn dan hoor ik het graag. Veel succes ermee!

Leuk artikel, ik ben 21 en heb mijn eerste beleggingspand recent gekocht t.w.v. 130.000 BAR van 9%. Ik heb er nog niet echt resultaat uit gezien aangezien mijn reis pas net is begonnen. Ik vindt het alleen lastig om te bepalen wanneer ik het beste kan gaan herfinancieren. Eigen ingelegde bedrag van die 130.000 is 40.000. Heb je tips?

Puk, Dank voor je reactie! Je hebt nu zo’n 30% aan eigen inleg in je beleggingspand zitten. Ik ga ervan uit dat je bij je vastgoedhypotheek verplicht moet aflossen. Als dat het geval is zal je eind dit jaar alweer een grotere eigen inbreng hebben. Dan kan je denk ik al wel gaan praten met de bank over het herfinancieren van je beleggingspand. Ik zou het volgende artikel eens goed lezen. Dan weet je snel genoeg waar je aan toe bent.