Wat is het verschil tussen groeiaandelen en waarde aandelen?

Voor vastgoedbeleggers is het steeds moeilijker om een interessant beleggingspand te vinden. Verder is de politiek bezig met het voor vastgoedbeleggers steeds moeilijker te maken. Kortom als je je geld aan het werk wilt zetten is beleggen in aandelen een goed alternatief.

Als je gaat beleggen krijg je snel te maken met de termen “groeiaandelen” en “waarde aandelen”. Dus wat is het verschil tussen beide soorten aandelen? En belangrijker nog hoe maak je als belegger maximaal gebruik van zowel groeiaandelen als waarde aandelen?

In deze blog post ga ik het volgende behandelen:

Inhoudsopgave

Liever de video bekijken?

Wil je liever de video bekijken dan de blog post lezen? Hieronder de link naar de video:

Waarom beleggen in aandelen?

Voor elke belegger is het belangrijk om je beleggingen te spreiden. Diversificatie leidt tot een lager risico én een hoger rendement. Ook als vastgoedbelegger is het dus belangrijk om te zorgen voor voldoende spreiding. En dat is voor vastgoedbeleggers nog niet eens zo gemakkelijk. Je zit als vastgoedbelegger namelijk al snel met veel geld in het vastgoed… Als het allemaal goed gaat is dat prima, gaat het minder goed dan ben je blij als je voldoende spreiding hebt in je investeringen. De meest laagdrempelige manier om spreiding aan te brengen is door middel van beleggen in aandelen (of ETF’s).

Als je gaat beleggen in aandelen dan moet je het verschil weten tussen groeiaandelen en waarde aandelen. Dat is basiskennis wat iedere belegger moet weten. Zodra je begrijpt wat beide soorten aandelen zijn kan je daar als beleggers gebruik van maken in het samenstellen van je portfolio.

Voordat we gaan kijken naar het verschil tussen groeiaandelen en waarde aandelen, moeten we eerst weten hoe de prijs van een aandeel bepaald wordt.

Hoe bepaal je de prijs van een aandeel?

Om het verschil tussen groeiaandelen en waarde aandelen te duidelijk te kunnen maken moet je weten hoe de prijs van aandelen wordt bepaald. Eén van de basis methodes van een technische analyse is de zogenaamde koers-winstverhouding van een aandeel bepalen (of afgekort K/W verhouding). In het Engels wordt het de “price to earnings ratio” genoemd of afgekort de P/E ratio.

De koers-winstverhouding wordt berekend door de prijs van het aandeel te delen door de winst per aandeel. Zie hieronder een simpel voorbeeld:

- Prijs aandeel van €50

- Winst per aandeel van €2

- Koers-winstverhouding is dan €50 / €2 = 25

Zo maak je inzichtelijk wat je betaalt voor elke euro winst van het bedrijf waar je aandelen van koopt en krijg je dus een indruk hoe duur of goedkoop een aandeel is. Let op dat als een bedrijf verlies maakt je dus geen K/W verhouding kunt berekenen.

Hoe groot zijn de verschillen in koers-winstverhouding van diverse bedrijven?

Verschillen in koers-winstverhouding

De koers-winstverhouding van bedrijven kan een grote variatie hebben. Hieronder een overzicht van verschillende ranges van de koers-winstverhouding:

- Koers-winstverhouding van <10; Bij een koerswinstverhouding van minder dan 10 is koers ondergewaardeerd

- Koers-winstverhouding van 10 t/m 17; Een koerswinstverhouding tussen de 10 en 17 wordt voor veel bedrijven gezien als redelijk of gemiddeld

- K/W verhouding van 17 t/m 25; Bij een koerswinstverhouding van meer dan 17 is de koers overgewaardeerd. Ook kunnen de winstverwachtingen voor het aandeel ontzettend hoog liggen

- K/W verhouding >25; Als de koers-winstverhouding groter is dan 25 dan heeft een bedrijf een zeer rooskleurige toekomst. Of de koerswaarde is een hype en de zeepbel spat binnen afzienbare tijd uiteen (zoals gebeurde tijdens de “Dot.com bubble” in 2000)

Lees meer over de koers-winstverhouding op Wikipedia.

Hoe vind je de koers-winstverhouding van een aandeel?

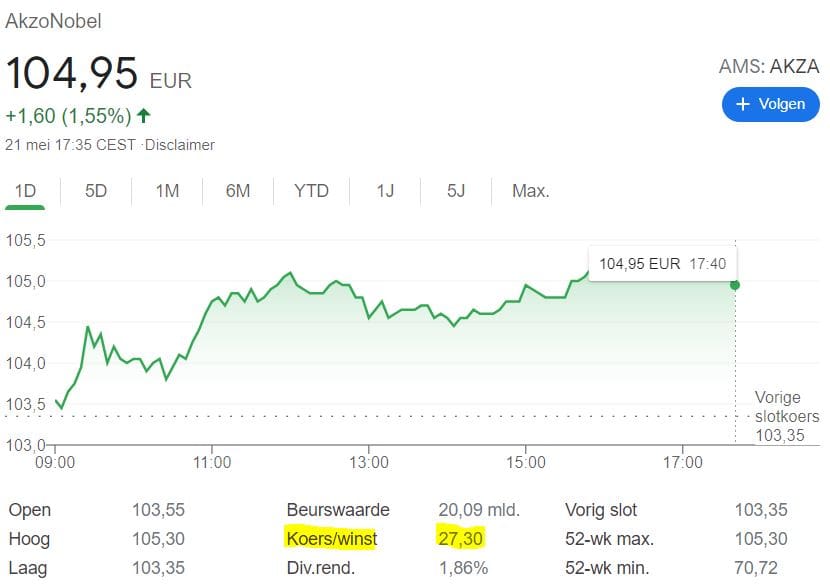

Als je een aandeel invult in de zoekbalk van Google krijg je de actuele koers en de koers-winstverhouding te zien (althans als een bedrijf winst maakt…). Zie hieronder een voorbeeld van het aandeel Akzo Nobel uit de AEX index:

Als je voor meerdere bedrijven de koers-winstverhouding gaat bekijken zal je snel opvallen dat veel bedrijven momenteel een hoge K/W verhouding hebben. Dit komt doordat de koersen na de koersdip na het uitbreken van de coronacrisis inmiddels tot recordhoogtes zijn gestegen.

Dus het maakt momenteel eigenlijk niet uit of je nu in cryptovaluta’s, aandelen of vastgoed wilt gaan investeren de overeenkomst is dat ze allemaal duur zijn…

Koers-winstverhouding neemt niet alles mee

Let op dat de koerswinstverhouding slechts één indicator is. De K/W verhouding kijkt alleen naar de koers, het aantal uitstaande aandelen en de winst. Andere belangrijke overzichten zoals de balans en het kasstroomoverzicht, komen helemaal niet terug in de K/W verhouding.

Het kan dus voorkomen dat er bedrijven zijn met een lage K/W verhouding, maar met twijfelachtige bezittingen op de balans. Zolang deze bedrijven hier niet op afboeken, blijft de winst kunstmatig hoog.

Kortom, je kan dus niet alleen op basis van de K/W verhouding bepalen om een aandeel interessant is om te kopen of niet. De K/W verhouding gebruik ik voor deze blog post om het verschil tussen groeiaandelen en waarde aandelen duidelijk te maken.

Laten we nu van zowel de groeiaandelen als de waarde aandelen de verschillende kenmerken bekijken.

Wat zijn waarde aandelen?

Als eerste de waarde aandelen. Waarde aandelen zijn over het algemeen aandelen van de meest traditionele bedrijven. Deze bedrijven bestaan al vele jaren en hebben hun sporen verdiend.

Wat zijn kenmerken van waarde aandelen?

De belangrijkste kenmerken van waarde aandelen zijn als volgt:

- Gevestigde bedrijven; Zoals eerder aangegeven zijn waarde aandelen van gevestigde bedrijven

- Beperkte waardestijging; Van waarde aandelen is de verwachte waardestijging beperkter dan voor groeiaandelen

- Lage koers-winstverhouding; Waarde aandelen kenmerken zich door een lage koers-winstverhouding

- Hoog dividendrendement; Waarde aandelen keren over het algemeen aanzienlijke dividenden uit aan de aandeelhouders. Door de dividend uitkering te herinvesteren kan juist een waarde aandelen gebruik maken van het “rente op rente effect“

- Lager risico; Waarde aandelen zijn aandelen van gevestigde bedrijven die vaak al lang bestaan. Hierdoor zijn waarde aandelen minder risicovol en volatiel in vergelijking met groeiaandelen

Eén van de bekendste beleggers in waarde aandelen in Warren Buffet.

Beleggen als Warren Buffett

Beleggingslegende Warren Buffett is een van de bekendste voorstanders van een waardebeleggingsstrategie. Aangezien waarde aandelen als goedkoop of ondergewaardeerd worden beschouwd in vergelijking met hun werkelijke waarde, verwachten waarde beleggers zoals Buffett dat de prijs van het aandeel zal gaan stijgen om op de lange termijn de intrinsieke waarde weer te reflecteren. Het is echter natuurlijk nooit gegarandeerd dat de prijzen zullen stijgen.

Voorbeelden van waarde aandelen

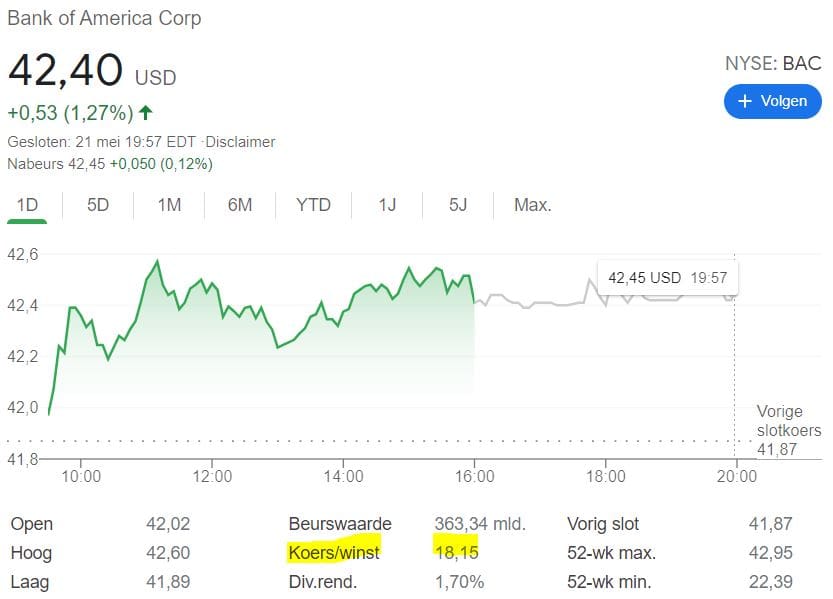

Waarde aandelen zijn meestal van volwassen bedrijven met een bescheiden winststijging in de loop van de tijd. Voorbeelden zijn Bank of America, Johnson & Johnson, Coca Cola en Heinz Kraft. Hieronder zie je de K/W verhouding van het waarde aandeel Bank of America:

Zoals je kan zien is de K/W verhouding van Bank of America met 18,15 relatief bescheiden.

Wat zijn groeiaandelen?

Van groeiaandelen wordt verwacht dat ze sneller groeien dan het gemiddelde groeipercentage van de markt. Daarnaast hebben groeiaandelen een aantal andere overeenkomsten.

Kenmerken van groeiaandelen

Dit zijn de gemeenschappelijke kenmerken van groeiaandelen:

- Relatief jonge bedrijven; Bedrijven die vallen in de categorie groeiaandelen zijn vaak relatief jong en veelbelovend

- Investeren fors; Deze bedrijven investeren flink, eigenlijk gaat alle omzet direct weer terug het bedrijf in. Hierdoor is de winst laag of zelfs negatief

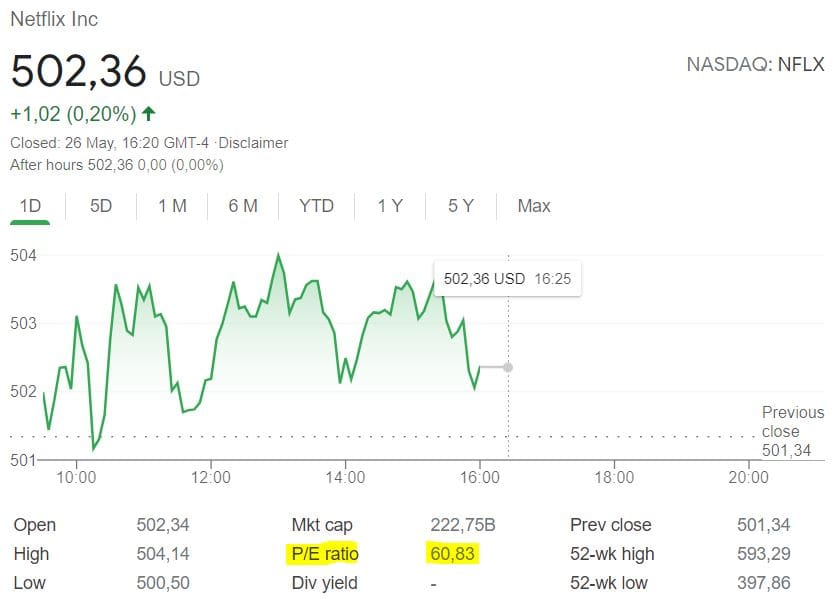

- Hoge koers-winstverhouding; Aansluitend bij het vorige punt is de koers-winstverhouding van een groeiaandeel hoog. Een hoge koers-winstverhouding betekent dat de aandelen tegen hoge prijzen worden verhandeld terwijl een bedrijf weinig of geen inkomsten heeft

- Hoge winstverwachting; In het geval van groeiaandelen wordt verwacht dat de winst in de toekomst flink zal stijgen

- Geen of zeer beperkte dividenduitkering; groeiaandelen keren doorgaans geen dividend uit, omdat de winst terug het bedrijf in gaat als investering om de groei te versnellen

- Hogere volatiliteit; Groeiaandelen kunnen volatieler zijn dan de bredere markt

- Hoger risico; Er is potentie voor hoge rendementen. Aan de andere kant is er een zekere mate van onzekerheid aan groeibedrijven. Zo kan het zijn dat een bedrijf een nog niet bewezen verdienmodel heeft. Groeibedrijven hebben meestal bovengemiddelde koersen. Dat lijkt misschien mooi, maar kan ook betekenen dat er flinke koersdalingen optreden als ze niet aan de verwachtingen voldoen

Voorbeelden van groeiaandelen

Meestal hebben groeibedrijven een concurrentievoordeel ten opzichte van andere bedrijven in dezelfde branche. Zo kan je denken aan bepaalde technologieën of patenten. Hierdoor hebben ze mogelijk een aanzienlijk marktaandeel in hun branche. Bekende groeibedrijven zijn Netflix, Amazon en de bekendste van allemaal Tesla.

Resultaten uit het verleden…

Uiteindelijk moet je zelf als belegger je een portfolio samenstellen waar jij je goed bij voelt. Je portfolio moet rekening houden met je investeringsdoelen, risicotolerantie en beleggingshorizon.

Over het algemeen doen waarde aandelen het beter dan groeiaandelen tijdens een “bear market” of een economische recessie. Groeiaandelen daarentegen presteren meestal beter tijdens een “bull market”, ofwel wanneer het economisch goed gaat.

Hoe korter de beleggingshorizon hoe meer het eindrendement afhangt van de markt waar je toevallig in zit. Hoe langer de beleggingshorizon hoe meer de waarde aandelen in het voordeel zijn. Dit komt door de hoge dividenduitkering van waarde aandelen, die je gelijk kunt herinvesteren.

Kortom als je besluit om te gaan beleggen in individuele aandelen is het verstandig om zowel in waarde aandelen en in groeiaandelen te investeren. Hierdoor breng je diversificatie aan in je portfolio, neemt het risico af en het rendement toe!

Hoe beginnen met beleggen in aandelen?

Als je met kleine bedragen wilt gaan beleggen en toch voldoende spreiding hebben dan is beleggen in ETF’s een goede optie. Heb je grote bedragen om te gaan beleggen dan kan je zelf ook je eigen beleggingsportefeuille samenstellen uit verschillende groei- en waarde aandelen.

Eigenlijk kan je bij elke bank of broker beginnen met beleggen in aandelen of ETF’s. Zelf beleg ik in ETF’s via DEGIRO. DEGIRO is een broker en daardoor zijn de kosten voor het aanschaffen van de ETF’s of aandelen laag. Mijn ervaring met DEGIRO is tot nu toe prima. Daarnaast zijn er nog tal van andere brokers zoals Brand New Day, Saxo Bank of BUX. Ook kan je kiezen van een traditionele bank.

Waar je ook voor kiest het is belangrijk om ervoor te zorgen dat je de beheer- en management kosten zo laag mogelijk houdt. De kosten die je maakt voor het beleggen hebben namelijk grote invloed op het uiteindelijke vermogen. Lees meer over het effect van de kosten op het eindvermogen in de blog post “Kracht van het rente-op-rente effect?“.

Let op: Met beleggen kunt u uw geld verliezen.

Leer meer over beleggen op het forum

Sinds januari ’21 heeft vastgoedmentor ook een actief forum. Tot op heden is het aantal leden nog slechts beperkt. In mei ’21 hebben we zo’n 100 leden op ons forum. Zelf ben ik geen beleggingsexpert en leer ik via het forum weer van andere mensen die meer weten van beleggen in ETF’s.

Op het forum vind je discussies over beleggingsstrategieën, welke aandelen of ETF’s interessant zijn, risicoprofielen en tal van andere zaken. Kortom als je interesse hebt in investeren in vastgoed of in beleggen (in aandelen of ETF’s) dan kan het forum wellicht ook interessant voor je zijn. Je kan je gratis inschrijven voor het forum via de volgende link.

Eindoordeel

Het blijft altijd zeer indrukwekkend om te zien hoeveel vermogen Warren Buffett heeft opgebouwd door middel van slim investeren. Als je een goede mix van waarde aandelen en groeiaandelen opneemt in je portfolio, verlaag je het risico en verhoog je het te verwachten rendement.

Kortom verdiep je in de verschillende waarde aandelen en groeiaandelen die er zijn en stel een gediversifieerde portfolio samen. Daarna is het zaak om je aan je beleggingsstrategie te houden en jaarlijks te herbalanceren. De tijd doet daarna de rest voor je. Zorg dat je geduld kunt opbrengen en na verloop van tijd gaat het “rente op rente effect” steeds harder voor je werken.

Heb jij ervaring met investeren in groeiaandelen of waarde aandelen? Wat zijn de belangrijkste lessen die je geleerd hebt? Zou mooi zijn als je jou ervaring met de andere lezers wilt delen via het onderstaande reactie formulier.

Ook als vastgoedbelegger is het belangrijk om naast investeren in vastgoed te investeren in aandelen of ETF’s. Wil jij gaan nu beginnen met beleggen? Lees hier meer over in de blog post “Waarom beleggen in ETF’s?“.