Alles wat je moet weten over de erfbelasting ?.

Geld erven is misschien niet het leukste onderwerp, maar wel een onderwerp waar iedereen in zijn leven vroeg of laat mee te maken krijgt. Het kan zijn dat je zelf een erfenis ontvangt, maar het kan om zijn dat je zelf moet nadenken over je erfenis als jij overlijdt.

Mocht je geld erven dan betaal je in Nederland belasting over het geld dat je erft. Dit is de zogenaamde erfbelasting. Ik ken niemand die graag belasting betaalt, maar de erfbelasting is en blijft voor veel mensen controversieel ?.

Vandaar een uitgebreide blog post over dit onderwerp, zodat je weet wat je te wachten staat én nog belangrijker dat je weet wat je kunt doen om zo min mogelijk erfbelasting te betalen ?.

In deze blog post ga ik het volgende behandelen:

Inhoudsopgave

Wil je liever de video bekijken?

Wil je liever de video bekijken dan de blog post lezen? Hieronder de link naar de video:

Inspiratie voor de deze blog post ?

Het klinkt misschien gek, maar sinds 2022 heeft Vastgoedmentor ook een account op TikTok. TikTok is zeker niet het ideale social media platform voor Vastgoedmentor. De content is eigenlijk “te saai” voor TikTok. Toch blijkt TikTok een mooi platform om te experimenteren met verschillende onderwerpen ?.

Eigenlijk alle content van Vastgoedmentor heeft een link met vastgoed of vermogen opbouwen ?. In deze niche is zeer veel concurrentie en hierdoor dus ook veel content van hoge kwaliteit. Tot mijn verbazing kregen twee simpele TikTok’s over de erfbelasting meer dan 370k views ???! Dat zijn meer views dan het YouTube kanaal van Vastgoedmentor met 240 video’s in 3 jaar tijd aan views heeft behaald ?.

Kortom blijkbaar is de erfbelasting een financieel onderwerp waar mensen meer over willen weten. Vandaar deze blog post om dit ook te delen op de Vastgoedmentor blog.

Wat is erfbelasting?

Laten we zoals altijd beginnen met het begin. Wat is erfbelasting eigenlijk?

Na overlijden gaan de bezittingen en de schulden van de overledene over op de erfgenamen. Is de waarde van de erfenis hoger dan de vrijstelling, dan moet de erfgenaam over het bedrag boven de vrijstelling belasting betalen. Dit is de zogenaamde erfbelasting.

Maar ik heb al belasting betaald…

De erfbelasting is denk ik de meest verafschuwde belasting die er is. De overledene heeft hier namelijk zelf al meerdere keren belasting over betaald. Dat is zeker waar. Denk bijvoorbeeld aan:

- Inkomstenbelasting; Elke euro die je verdient is onderhevig aan inkomstenbelasting. Tot een bruto jaarinkomen van €73.031, betaal je 36,93% inkomstenbelasting. Verdien je meer dan €73.031 dan betaal je 49,50% belasting over je inkomen. Dit betekent dat voor elke euro die je verdient, dan je hier €0,55 van overhoudt

- Omzetbelasting (BTW); Voor nagenoeg elk product of dienst die je koopt betaal je 21% (of 9%) BTW.

- Vermogensbelasting; Als het je dan lukt om wat geld op zij te leggen dan komt de Belastingdienst nog eens langs ?. Komt je vermogen uit boven het heffingsvrije vermogen dan betaal je vervolgens elk jaar vermogensbelasting.

Dus als jij een erfenis nalaat dan heb jij hier al meerdere keren belasting over betaald. Voor de erfbelasting kijkt de Belastingdienst echter vanuit de persoon die de erfenis ontvangt.

Waarom betaal je erfbelasting?

Voor de ontvanger (de erfgenaam) is een erfenis vers inkomen waar hij of zij niks voor hoeft te doen ?. Eigenlijk is het vreemd dat je meer belasting betaalt over inkomen uit werk dan over inkomen waar je niks voor hebt gedaan. Inkomen uit werk is momenteel met gemiddeld 37,5% belast, een erfenis met gemiddeld slechts 11%.

Verder worden gezinnen steeds kleiner, waardoor grote vermogens zich niet meer als van nature spreiden over meerdere kinderen, maar overgaan naar die ene zoon of dochter. Niet zo gek dus, dat wie de Quote 500 openslaat, de ene na de andere zoon- of dochter-van aantreft. Geen gekke gedachte dus om juist de erfbelasting verder te verhogen ?.

Een interessant artikel over waarom de erfbelasting juist omhoog zou moeten kan je lezen in de Correspondent (zie link).

Hoeveel erfbelasting ontvangt de overheid?

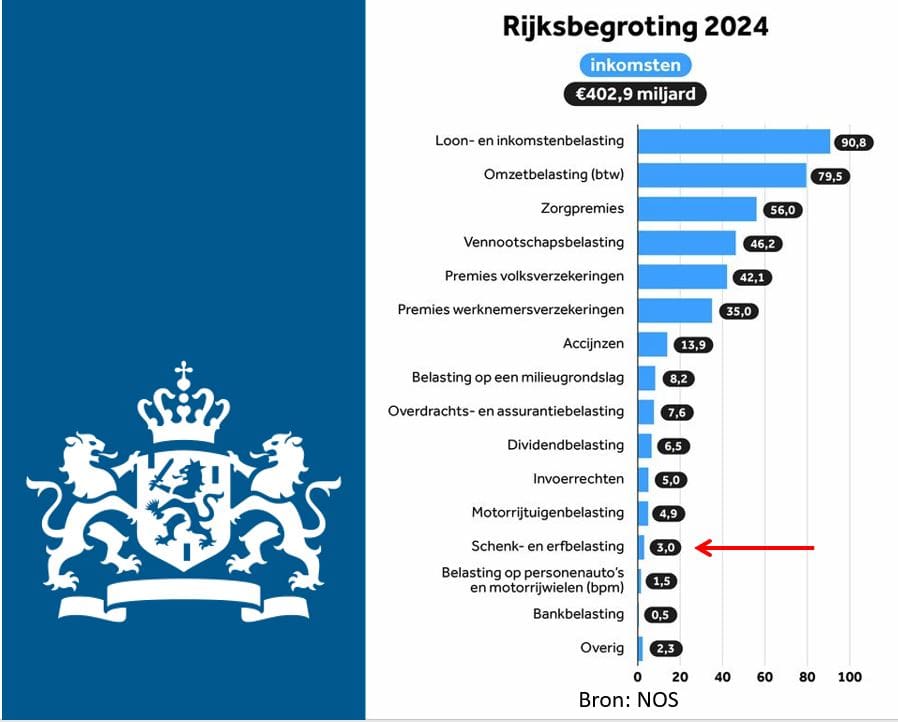

Zoals aangegeven bedraagt de gemiddelde heffing over een erfenis 11% van het bedrag dat overgaat op de erfgenamen. Volgens de Rijksbegroting voor 2024 komt er ongeveer €3 miljard binnen aan schenk- en erfbelasting. Zie hieronder:

Van deze €3 miljard is er ongeveer €1,5 miljard dat de schatkist ontvangt voor de erfbelasting. Best een flink bedrag, maar als je het afzet tegen de gehele begroting van €402,9 miljard is het “peanuts“.

Vrijstelling voor de erfbelasting

Net als voor sommige andere belastingen, kent de erfbelasting een aantal vrijstellingen. Een vrijstelling is het deel van de erfenis waarover je geen belasting hoeft te betalen. De vrijstellingen binnen de erfbelasting worden bepaald door de relatie van erfgenamen tot de overledenen.

Vrijstelling bij erven van een persoon

Echtgenoten en partners krijgen veruit de hoogste vrijstelling ?. Voor kinderen, achterkleinkinderen of andere erfgenamen is het vrijgestelde bedrag veel later. Dit zijn de vrijstellingen in 2023 ?.

| Je bent | Bedrag van je vrijstelling in 2023 |

|---|---|

| Echtgenoot, geregistreerd partner of samenwonend partner | €723.526 |

| Kind, pleegkind of stiefkind | €22.918 |

| Kleinkind | €22.918 |

| Achterkleinkind | €2.418 |

| Kind met een beperking | €68.740 Hiervoor gelden de volgende voorwaarden. |

| Ouder | €54.270 Erven jij en je partner allebei? Dan is de vrijstelling voor u samen €54.270. |

| Andere erfgenaam, bijvoorbeeld een broer of zus | €2.418 |

Nu je weet hoeveel vrijstelling je krijgt, is de volgende stap berekenen hoeveel erfbelasting je moet betalen over het bedrag dat boven de vrijstelling uitkomt.

Vrijstelling bij erven van een bedrijf

Als je een onderneming erft dan betaal je ook erfbelasting. Hoeveel? Dat hangt af van de waarde van de onderneming. En soms krijgt je een vrijstelling ?.

Als je het bedrijf voortzet, kan je een vrijstelling van erfbelasting krijgen. Bijvoorbeeld als je het familiebedrijf overneemt van je ouders. Dit is de zogenaamde bedrijfsopvolgingsregeling. Je betaalt dan minder of geen erfbelasting.

Wanneer mag je gebruikmaken van de bedrijfsopvolgingsregeling? Het bedrijf moet een actieve, lopende onderneming zijn. ❗ Let op: als het alleen gaat om beleggingen valt dat niet onder deze regeling. Verder moet de vorige eigenaar minstens 5 jaar eigenaar zijn geweest van het bedrijf.

Tot slot, de onderneming mag niet stoppen vlak na de overname. Je moet minstens 5 jaar doorgaan met de activiteiten van het bedrijf. Hebt je aandelen in een bedrijf gekregen? Dan moet je minstens 5 jaar eigenaar blijven van die aandelen.

Hier kan je alle details lezen over de bedrijfsopvolgingsregeling.

Hoeveel erfbelasting betaal je?

Over het bedrag dat boven de vrijstelling uitkomt moet je erfbelasting betalen. Hoeveel erfbelasting je moet betalen hangt af van de waarde van de erfenis (boven de vrijstelling) en je relatie tot de overledene ????.

Dus trek eerst de vrijstelling van je erfenis af en neem daarna het percentage dat voor je geldt uit de onderstaande tabel. Met dat percentage bereken je hoeveel erfbelasting je moet betalen.

| Waarde erfenis | Partner (Pleeg- of stief)kind Kind met een beperking | Kleinkinderen en verdere afstammelingen | Overige erfgenamen zoals een broer, zus of ouders |

|---|---|---|---|

| Schijf 1: €0 – €138.641 | 10% | 18% | 30% |

| Schijf 2: > €138.641 | 20% | 36% | 40% |

❗ Zoals je in de bovenstaande tabel kan zien, betaal je meer erfbelasting als de waarde van de erfenis hoger is dan €138.641.

Rekenvoorbeeld erfenis

Laten we dit eens concreet maken met een simpel rekenvoorbeeld. Stel dat je als partner, kind of als broer / zus een erfenis krijgt van €500.000. Dat is een flink bedrag. Dus hoeveel erfbelasting moet je over dit bedrag betalen?

Hoeveel belasting bij erfenis van €500.000?

Bij een erfenis van €500.000 betaalt de ontvanger het volgende bedrag aan erfbelasting:

| Partner | Kind | Broer / zus | |

| Erfenis | €500.000 | €500.000 | €500.000 |

| Vrijstelling | €723.526 | €22.918 | €2.418 |

| Waarde erfenis min vrijstelling | €0 | €477.082 | €497.582 |

| Erfbelasting (1ste schijf) | €0 | 10% van €138.641 | 30% van €138.641 |

| Erfbelasting (2de schijf) | €0 | 20% van €338.441 | 40% van €358.941 |

| Totale erfbelasting | €0 | €81.552,30 | €185.168,70 |

Zoals je kan zien betaal je als partner van de overledene dus helemaal geen erfbelasting door de hoge vrijstelling van ruim €723.000.

Hoeveel belasting bij erfenis van €1.000.000?

Laten we nu eens kijken naar een riante erfenis van €1.000.000. Dat is echt een gigantisch bedrag als je dat erft, dus hoeveel erfbelasting ga je dan betalen? Hieronder het overzicht voor de verschillende relaties tot de overledene.

| Partner | Kind | Broer / zus | |

| Erfenis | €1.000.000 | €1.000.000 | €1.000.000 |

| Vrijstelling | €723.526 | €22.918 | €2.418 |

| Waarde erfenis min vrijstelling | €276.474 | €977.082 | €997.582 |

| Erfbelasting (1ste schijf) | 10% van €138.641 | 10% van €138.641 | 30% van €138.641 |

| Erfbelasting (2de schijf) | 20% van €137.833 | 20% van €838.441 | 40% van €858.941 |

| Totale erfbelasting | €41.430,70 | €181.552,30 | €385.168,70 |

Dus als echtgenoot of partner betaal je over een erfenis van €1.000.000, dus “slechts” een dikke €41.000. Ofwel de belasting druk is ruim 4%. Zonde van je geld maar dat valt (in mijn optiek) nog mee.

Voor een kind is dat wel anders. Mocht jij als kind €1.000.000 erven dan betaal je daar ruim €181.000 aan erfbelasting over. Dit geeft je dus een belastingdruk van meer dan 18%. Dat is toch wel een flinke hap aan belasting. En als je van je broer of zus erft heb je een belastingdruk van maar liefst 38,5%! Kortom zeker iets om je van bewust te zijn ?.

Overzicht belastingdruk erfenis

Hier een overzicht van hoeveel belasting je betaalt over verschillende waardes van een erfenis. Ook hier kan je goed zien dat het voor partners / echtgenoten redelijk laag is. Echter als jij ooit iets van je broer of zus erft, dan betaal je daar een flink deel erfbelasting over.

| Erfenis | Belastingdruk – Partner | Belastingdruk – Kind | Belastingdruk – Broer / zus |

| €100.000 | €0 / 0% | €7.708,20 / 7,7% | €29.274,60 / 29,3% |

| €250.000 | €0 / 0% | €31.552,30 / 12,6% | €85.168,70 / 34,2% |

| €500.000 | €0 / 0% | €81.552,30 / 16,3% | €185.168,70 / 37,0% |

| €750.000 | €2.647,40 / 0,4% | €131.552,30 / 17,5% | €285.168,70 / 38,0% |

| €1.000.000 | €41.430,70 / 4,1% | €181.552,30 / 18,1% | €385.168,70 / 38,5% |

Zoals je in bovenstaande tabel kunt zien is er een groot verschil in de belastingdruk afhankelijk van de relatie tot de overledene.

Hoe kun je erfbelasting voorkomen of verlagen?

Nu weten we dus hoeveel belasting je moet betalen over een erfenis. Dan is uiteraard de volgende stap, hoe kun je de erfbelasting die je moet betalen verlagen?

#1 Schenken aan je kind

De meest voorkomende erfenis is van ouders naar hun kinderen. Als kind heb je slechts een vrijstelling van €22.918 bij een erfenis. De makkelijkste manier om erfbelasting te verlagen is door te “schenken met warme hand”. Hieronder een overzicht wat je belastingvrij mag schenken:

| Wie doet de schenking? | Bestedingsdoel | Belastingvrij bedrag | Hoe vaak? |

| Ouder(s) aan kind | Dat beslist het kind zelf | €6.035 | Jaarlijks |

| Iemand anders | Dat beslist de ontvanger zelf | €2.418 | Jaarlijks |

| Ouder(s) aan kind | Een eigen woning | €28.947 | Eenmalig |

| Een dure studie | €60.298 | Eenmalig | |

| Dat beslist het kind zelf | €28.947 | Eenmalig | |

| Iemand anders | Een eigen woning | €28.947 | Eenmalig |

De verhoogde vrijstelling is eenmalig en mag in 2023 worden gebruikt voor één van de volgende drie bestedingsdoelen: een eigen woning, een dure studie óf een bestedingsdoel waarover de ontvanger zelf beslist. ❗ Let op dat van 2024 de schenking voor een eigen woning helemaal komt te vervallen.

Zelf beleg ik bijvoorbeeld samen met mijn kinderen totdat zij 20 jaar worden. Afhankelijk van hoeveel vermogen de kinderen hebben opgebouwd voor hun 18de verjaardag, ga ik dit bedrag in delen aan ze schenken. Meer over mijn aanpak kan je lezen in de blog post “Beleggen voor of met je kind?“

#2 Schenken aan een goed doel

Naast schenken aan je kinderen kan je natuurlijk ook (een deel) van je vermogen schenken aan een goed doel. Als je schenkt (of eigenlijk een gift doet) naar een ANBI (algemeen nut beogende instelling) dan mag je deze gift van je belasting aftrekken.

Voor de aftrek van periodieke giften geldt geen drempel. Maar vanaf 1 januari 2023 geldt wel een maximum. Dat maximum is €250.000 per jaar. Kijk met dit soort bedragen ben je snel door je opgebouwde vermogen heen ?. Dan hoef je je geen zorgen meer te maken dat je veel erfbelasting hoeft te betalen…

#3 Je geld zelf opmaken ?

Niemand verplicht je om geld na te laten na je dood. Dus de aller makkelijkste manier om erfbelasting te verlagen of zelfs helemaal te voorkomen is tevens de leukste en simpelste ?. Dat is lekker je geld op te maken! Geniet ervan, maak die mooie verre reis die je altijd wilde maken.

Heb je een “bucketlist”? Dan is dit het moment om die “bucketlist” zo kort mogelijk te maken. Wellicht wil je wel eerder stoppen met werken en kan je dat doen door gebruik te maken van je opgebouwde vermogen. Kortom er zijn mogelijkheden genoeg om te erfbelasting op een leuke manier flink te verlagen ?.

Eindoordeel

Het is al met al toch weer een lange blog post geworden. Maar dit is een belangrijk onderwerp, waar je maar beter op tijd over nadenkt. Regeren is vooruit zien ?. Aan de andere kant hoef je natuurlijk ook niet iets te gaan doen. Als je nu een leuk leven leidt dan hoef je helemaal opeens al je geld over de balk te smijten om te voorkomen dat je kinderen erfbelasting moeten betalen.

Aan de andere kant is “schenken met warme hand” leuker aangezien je hiermee bijvoorbeeld je kinderen een dure studie kan laten volgen. Of kunt helpen met het kopen van hun eerste woning. Hoe dan ook doe je voordeel met deze informatie!

Hoe ga jij om met de erfbelasting? Ga jij proberen om dit zo laag mogelijk te maken door bv al jaarlijks een bepaald bedrag aan je kinderen te schenken? Ik hoor graag van je in de comments!